Dati importanti in uscita alle 14:30: richiesta di sussidi alla disoccupazione WoW USA (stima 222k contro 211k della scorsa settimana) e la revisione del PIL USA del 3Q22 che dovrebbe essere confermata al +2,9%. Dati apparentemente in contrasto. In realtà, il PIL si riferisce ai passati mesi di agosto-ottobre, mentre il dato della disoccupazione è settimanale e quindi, più vicino alla realtà.

A completare il quadro vedremo domani gli ordini di beni durevoli di novembre (previsti in calo dello 0,6% contro una crescita dell’1% di ottobre) e la vendita di nuove case di novembre, la cui dinamica è anch’essa attesa rallentare (600k contro 632k di ottobre).

Se le attese dovessero essere confermate, sarebbero evidenti i primi effetti del rallentamento (per ora) dell’economia USA causati, e probabilmente in parte voluti, dalla FED per raffreddare l’inflazione. Vedremo.

Non sono comunque pochi quelli che vedono l’economia USA contrarsi in modo rilevante nel 2023. Uno di questi è Capital Group che si aspetta una contrazione di circa 2%. Sarebbe peggio della bolla tecnologica e delle telecomunicazioni dei primi anni 2000, ma non così grave quanto la crisi finanziaria del 2008-2009.

A prescindere dalla tendenza fornita dai dati macroeconomici, occorre sottolineare che le aziende USA sono ben gestite e in grado di competere e prosperare anche in questo momento congiunturale negativo. Stiamo vivendo un periodo in cui il quadro macroeconomico è particolarmente importante e il rischio che probabilmente corriamo è che ci si concentri troppo su dove siamo nel ciclo tanto da perdere di vista società fiorenti e che possano essere dei catalizzatori per il prossimo rialzo del mercato.

Cosa vogliono gli investitori. Semplice, vogliono sapere quanto ancora durerà questo brutto periodo, visto che il 2022 per l'Indice S&P 500 è stato l'anno peggiore in oltre un decennio, con un calo del 13,1% al 30 novembre. E per il prossimo anno con tutta probabilità gli investitori si troveranno ad affrontare anche una maggiore volatilità, viste le incertezze che ci sono sul fronte economico.

Fra tutte se ci sarà effettivamente una recessione quanto sarà profonda e quanto durerà. Le risposte a queste domande non sono note a nessuno. Quello che si può fare è fissare alcuni punti fermi. Tra questi:

Le azioni torneranno a crescere prima dell'economia, come sempre è successo nel passato. Chiaro che ogni recessione lascia sul campo morti e feriti, ma il lato relativamente positivo è che storicamente non sono durate molto a lungo: dall’analisi di 11 cicli recessivi USA a partire dal 1950 emerge che le recessioni sono durate da 2 a 18 mesi, con una durata media di circa 10 mesi. E, sempre storicamente, i mercati tendono a rimbalzare con circa 6 mesi di anticipo rispetto alla ripresa del ciclo economico;

Storicamente le azioni sono state un chiaro e piuttosto preciso indicatore dell'andamento economico. Le azioni tendono sempre ad anticipare un futuro più roseo prima che sia evidente nei dati. I vantaggi per chi riesce a cogliere appieno il rilancio del mercato possono essere notevoli. In tutti i cicli dal 1950, i mercati toro hanno registrato un rendimento medio del 265%, rispetto a una perdita del 33% dei mercati orso.

Fonte: Capital Group, Federal Reserve Board, Haver Analytics, National Bureau of Economic Research, Standard and Poor's

I dividendi torneranno di nuovo ad essere importanti. Negli ultimi dieci anni gli investitori hanno fatto poca attenzione ai dividendi, complici le aziende tecnologiche e i produttori di beni di consumo che generavano rendimenti a due cifre, dominando di fatto i mercati.

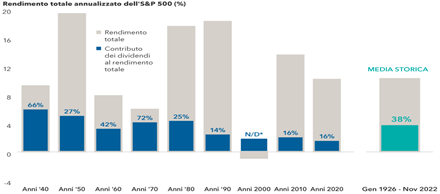

Oggi invece i noiosi dividendi diventano importanti. Con i tassi in aumento e il rallentamento dell'economia, diventa interessante l’investimento in società che danno dividendi stabili e solidi. In altre parole una quota crescente dei rendimenti totali saranno rappresentati dai dividendi. Dal 2010 i dividendi hanno rappresentato appena il 16% del rendimento totale dello S&P 500, mentre storicamente hanno contribuito in media per il 38% (oltre il 70% negli anni '70 caratterizzati da una forte inflazione).

Fonte: S&P Dow Jones Indices LLC. I dati degli anni 2020 vanno dal 01/01/1926 al 30/11/2022.

La fine di un ciclo economico porta sempre ad una nuova leadership di mercato.

Con il costo del capitale in forte crescita, le aziende con flussi di cassa forti e affidabili occupano una posizione privilegiata per guidare la successiva ripresa.

In uscita dalla pandemia, si pensi per esempio al settore sanitario, che comprende aziende farmaceutiche innovative ben capitalizzate e dotate di un buon potere di determinazione dei prezzi. Alcuni produttori di farmaci possono utilizzare la redditività a breve termine per finanziare acquisizioni e altre strategie di espansione. Cosa importante quando l'aumento dei tassi può limitare la capacità di sostenere la crescita con il debito. “Grazie” alla pandemia, siamo entrati in un'epoca d'oro per lo sviluppo di farmaci in grado di migliorare la qualità della vita. È decisamente un ottimo momento per investire nella sanità. Ma non tutte le aziende saranno vincenti, motivo questo per il quale occorre investire in modo selettivo.

Questo non significa che il settore sanitario guiderà il prossimo rialzo economico, ma sicuramente le società meglio gestite di questo settore hanno tutte le carte in regola per affermarsi come nuovi leader di mercato.

Probabilmente nei prossimi anni vivremo una sorta di new deal. Occorre quindi prepararsi per una potenziale rinascita industriale. Oltre ai settori sanitario ma anche tecnologico, crediamo che a guidare la crescita futura potrebbero essere anche segmenti oggi insospettabili, come per esempio le società di beni strumentali. Il super ciclo di investimenti di capitale può innescare una rinascita industriale grazie al reshoring delle catene di fornitura, all'ammodernamento delle reti e agli investimenti nelle energie rinnovabili, che stimolano la domanda di spesa per i beni strumentali.

Anni di globalizzazione hanno causato un sotto investimento strutturale in macchinari, impianti e altri progetti di capitale. Il settore industriale è invecchiato e necessita di investimenti per tenere il passo della crescente produttività.

Da non sottovalutare, come abbiamo più volte messo in luce, che la transizione verso le energie rinnovabili e la domanda di una maggiore sicurezza energetica stiano generando opportunità per le aziende che investono in modo aggressivo.

La potenza di fuoco degli investimenti in questi settori riteniamo che possa portare ad una rinascita delle aziende industriali tradizionali che riforniscono il settore delle rinnovabili o che aiutano altre realtà a migliorare la propria indipendenza energetica, sia attraverso lo sviluppo di edifici intelligenti, che con la gestione dell'energia, le reti intelligenti o la tecnologia delle batterie.

Il ciclo di investimenti non mancherà di avere benefici più ampi per l’intera industria manifatturiera USA, grazie anche ai costi energetici notevolmente inferiori nel lungo periodo in grado di assicurare ai produttori americani un vantaggio competitivo importante.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Investire tra recessione e ripresa? Ecco cosa è importante sapere

Pubblicato 22.12.2022, 06:22

Investire tra recessione e ripresa? Ecco cosa è importante sapere

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.