Il mercato azionario scommette su uno scenario “Goldilocks”. Jerome Powell non prevede una recessione, ma si aspetta invece un atterraggio morbido. Apollo va oltre: ottimisticamente non ci sarà “nessun atterraggio”. A prescindere dalla descrizione che preferite, si tratta di tre scommesse che non ci sarà una recessione.

Ammettendo che i mercati, Apollo e Powell abbiano ragione, l’azionario potrebbe aver già toccato il fondo con un nuovo massimo non troppo lontano. E quindi gli investitori che comprano in prospettiva di un atterraggio morbido o di nessun atterraggio dovrebbero ignorare gli avvertimenti di una recessione e fare incetta di titoli azionari.

Tuttavia, ammettiamo che la storia dell’atterraggio morbido sia sbagliata, e che gli avvertimenti sulla recessione, come la curva del rendimento e la maggior parte dei sondaggi manifatturieri nazionali e regionali si dimostrino preveggenti, come solitamente succede. In questo caso, il 2023 potrebbe essere un anno duro per gli azionisti.

Per quanto un atterraggio morbido possa essere un bene per i titoli azionari, recessione e prezzi dei titoli non sono i migliori compagni. Quindi, per capire meglio cos’è una recessione e come possiamo valutarne le probabilità, ci affideremo alla massima autorità in fatto di recessioni: il National Bureau of Economic Research (NBER).

Regola generale per la recessione

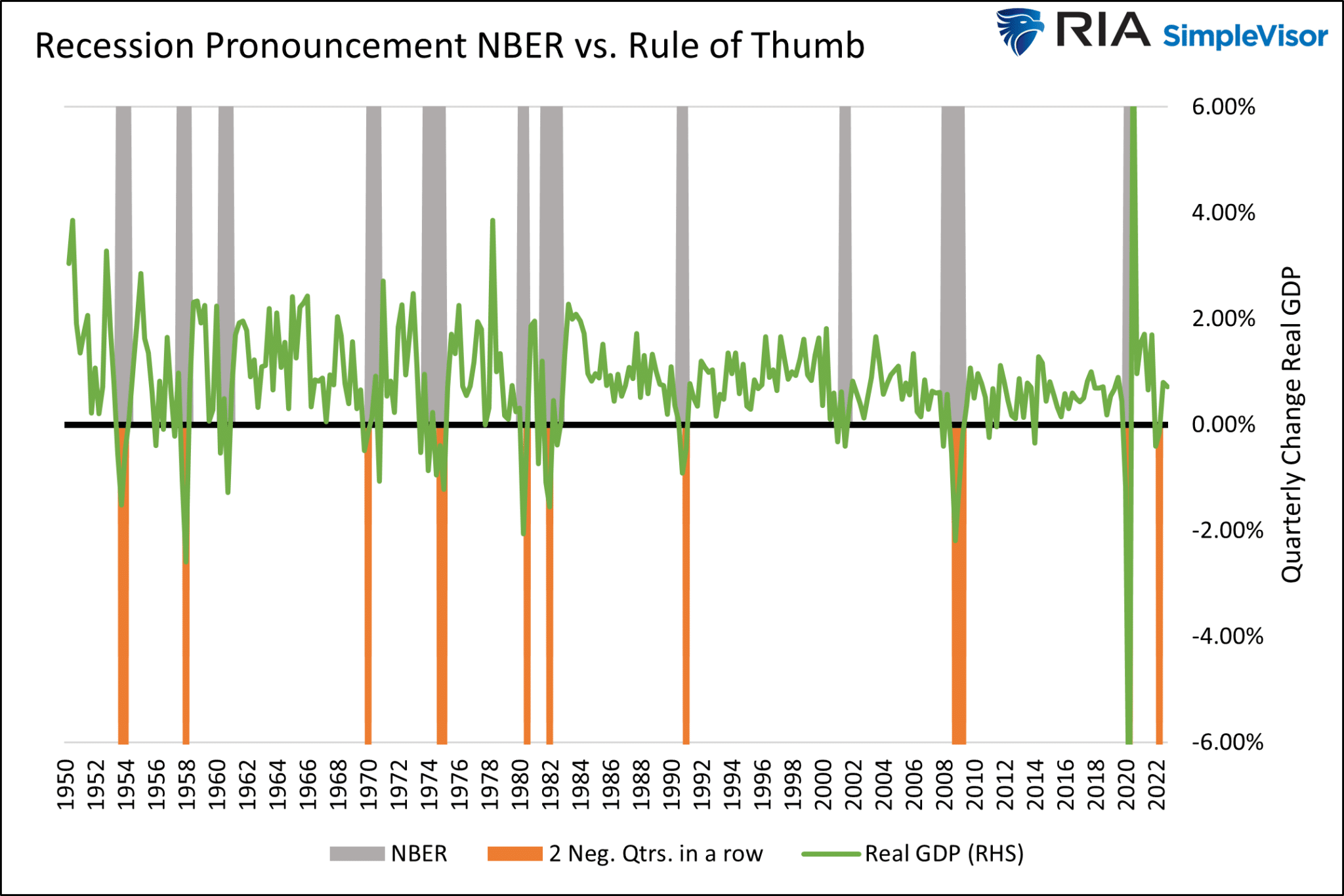

Prima di parlare del NBER, diamo uno sguardo all’anno scorso. Nel 2021, il PIL reale è sceso nel primo e nel secondo trimestre. Economisti ed investitori, che seguivano una popolare regola generale per la recessione, avevano dichiarato che l’economia era in recessione.

Questa regola dice che due trimestri consecutivi di crescita negativa del PIL reale costituiscono una recessione. Gli investitori allontanatisi dall’azionario per via di questa regola potrebbero essersi persi il rialzo del 18% nei primi sei mesi dell’anno.

Il NBER non considera una recessione due trimestri consecutivi di crescita negativa.

Il grafico sotto confronta le recessioni dichiarate dal NBER con la regola dei due trimestri negativi consecutivi. Come possiamo vedere a destra, la recessione del 2022 così definita dalla regola generale non è mai stata una recessione ufficiale per il NBER.

Inoltre, la regola non ha visto la recessione nel 2001 o nel 1961. Nel 1970 l’ha dichiarata troppo presto, e troppo tardi nel 2008, 1990 e in altri anni.

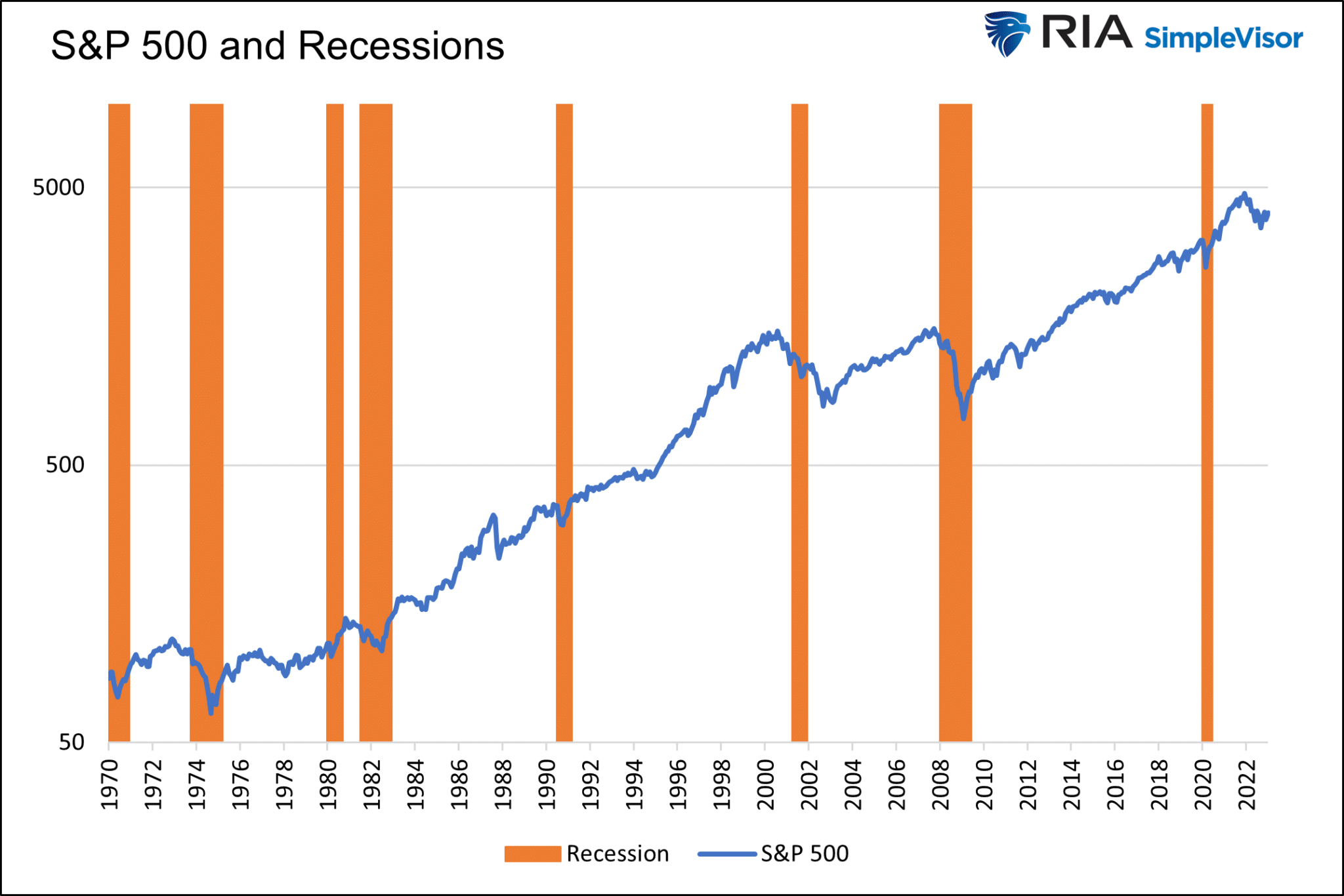

Avere una previsione di recessione corretta e in anticipo è essenziale. Come vediamo sotto, l’azionario tende a scendere da tre a sei mesi prima dell’inizio di una recessione. Dichiararla troppo tardi o non riuscire a prevederla può costare caro.

Il NBER Cycle Dating

Il NBER offre una breve sintesi su come decide se l’economia sia in recessione o meno. In base al Business Cycle Dating, il NBER considera recessione un “significativo calo dell’attività economica diffuso in tutta l’economia e che duri più di qualche mese”.

La definizione è vaga, data l’enorme quantità di dati economici che vaglia per valutare l’economia. Tuttavia, c’è un metodo che può aiutarci a capire quando il NBER darà il suo annuncio di recessione.

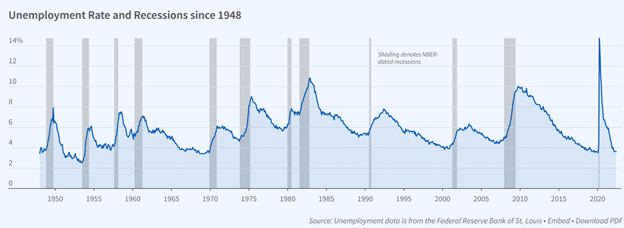

Il primo indizio lo troviamo nel grafico sopra l’articolo del NBER citato.

Il NBER ha deciso di rappresentare la disoccupazione e di piazzarla proprio sotto il titolo dell’articolo. La chiara intenzione è mostrare la forte correlazione tra tassi di disoccupazione più alti e periodi recessionari.

Occupazione e compensi sono la cosa più importante

Il secondo indizio lo troviamo nel paragrafo seguente:

La determinazione dei mesi di picchi e minimi si basa su una gamma di misure mensili dell’attività economica reale complessiva pubblicate dalle agenzie statistiche federali. Tra queste, redditi personali reali al netto dei trasferimenti, occupazione non agricola, occupazione misurata dal rilevamento sulle famiglie, spese per i consumi personali (PCE) reali, vendite all’ingrosso-al dettaglio riviste sulle variazioni di prezzo, e produzione industriale.

Questi sono i fattori che considera cruciali per determinare lo stato dell’attività economica. Tre su sei si basano su compensi e occupazione. Un altro, le spese per i consumi personali, dipende fortemente da occupazione e compensi.

Ed ecco la formula segreta:

Negli ultimi decenni, due misure su cui ci siamo basati di più sono i redditi personali reali al netto dei trasferimenti e l’occupazione non agricola.

Creiamo un modello NBER

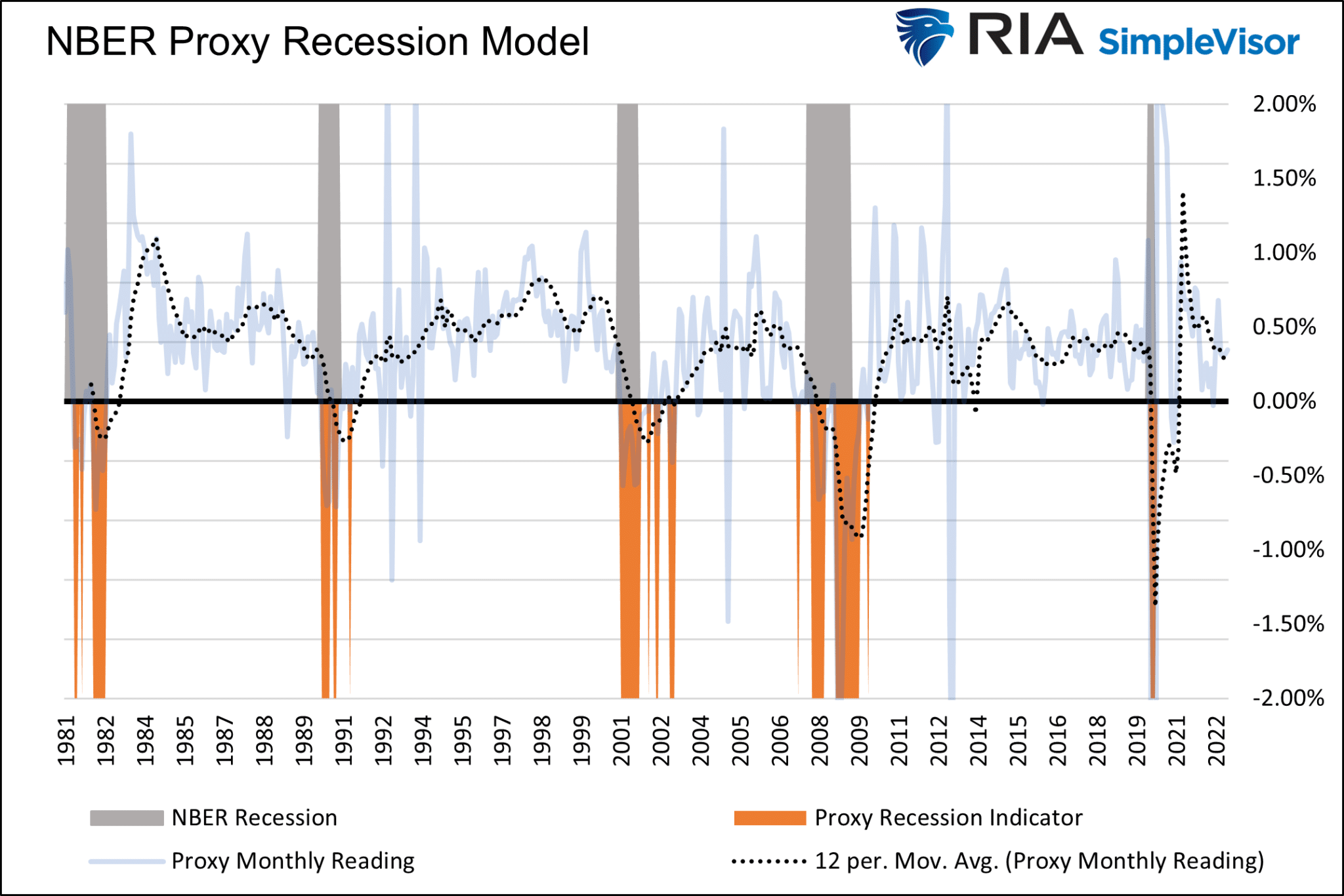

Basandoci sui due dati che il NBER considera più validi, abbiamo creato un modello di recessione NBER. Ci aiuta a capire se ci troviamo o meno in recessione ma, soprattutto, se l’economia va verso una recessione.

Ma approfondiamo prima i due dati.

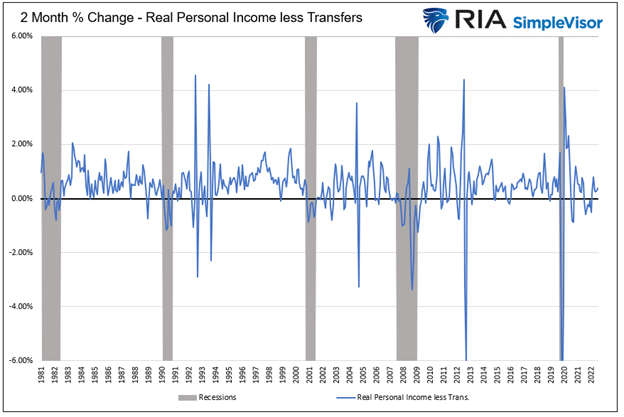

I redditi personali reali al netto dei trasferimenti rappresentano la quantità di entrate personali riviste sull’inflazione, meno eventuali altre entrate da incentivi governativi e bonus. I trasferimenti governativi comprendono previdenza sociale, Medicare e Medicaid, sussidi di disoccupazione, bonus speciali per il COVID e molti altri elementi.

Come vediamo, tendono a scendere durante le recessioni, ma scendono anche non in periodo di recessione. Non è un indicatore perfetto.

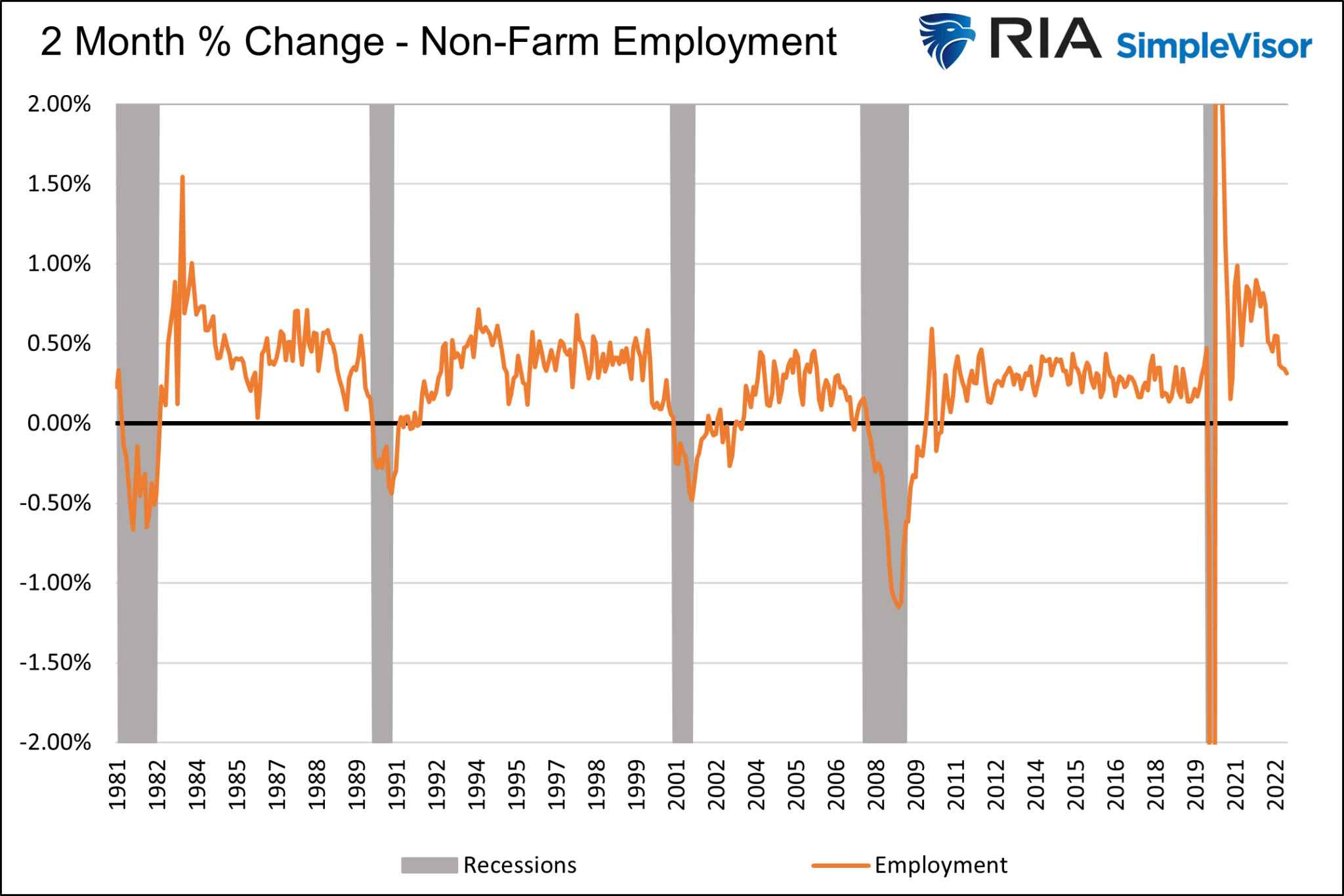

L’occupazione non agricola misura il numero di occupati esclusi i lavoratori agricoli e qualche altra categoria. Il grafico sotto mostra che la crescita negativa dell’occupazione per due trimestri o più coincide con le recessioni del NBER.

Qualche lettura negativa non corrisponde, ma sono avvenute tutte subito dopo una recessione.

Il nostro modello NBER

Il grafico sotto compara l’indicatore di recessione del nostro modello (in arancione) con le recessioni NBER. L’indicatore è spesso accurato nel giro di tre mesi. Solo una volta, nel 2007, ha dato un’indicazione anticipata. Tuttavia, produce dei falsi segnali durante il periodo di ripresa seguente ad una recessione.

L’indicatore è la linea azzurra. La media mobile a un anno, tratteggiata, aiuta a vedere il trend recente. Come si vede, una recessione non è imminente. Il movimento solitamente scende verso una recessione, ma è rimasto a livelli in linea con l’espansione economica nell’ultimo decennio.

Comprendere i due dati ci permette di usare questo modello e, soprattutto, seguire occupazione, entrate ed inflazione per dare potenziali avvertimenti anticipati di una recessione in arrivo.

Giocare d’anticipo

Ora che conosciamo i due indicatori cruciali di una recessione, dobbiamo chiederci come possiamo giocare d’anticipo. La risposta ovvia è capire quando le entrate e l’occupazione scenderanno.

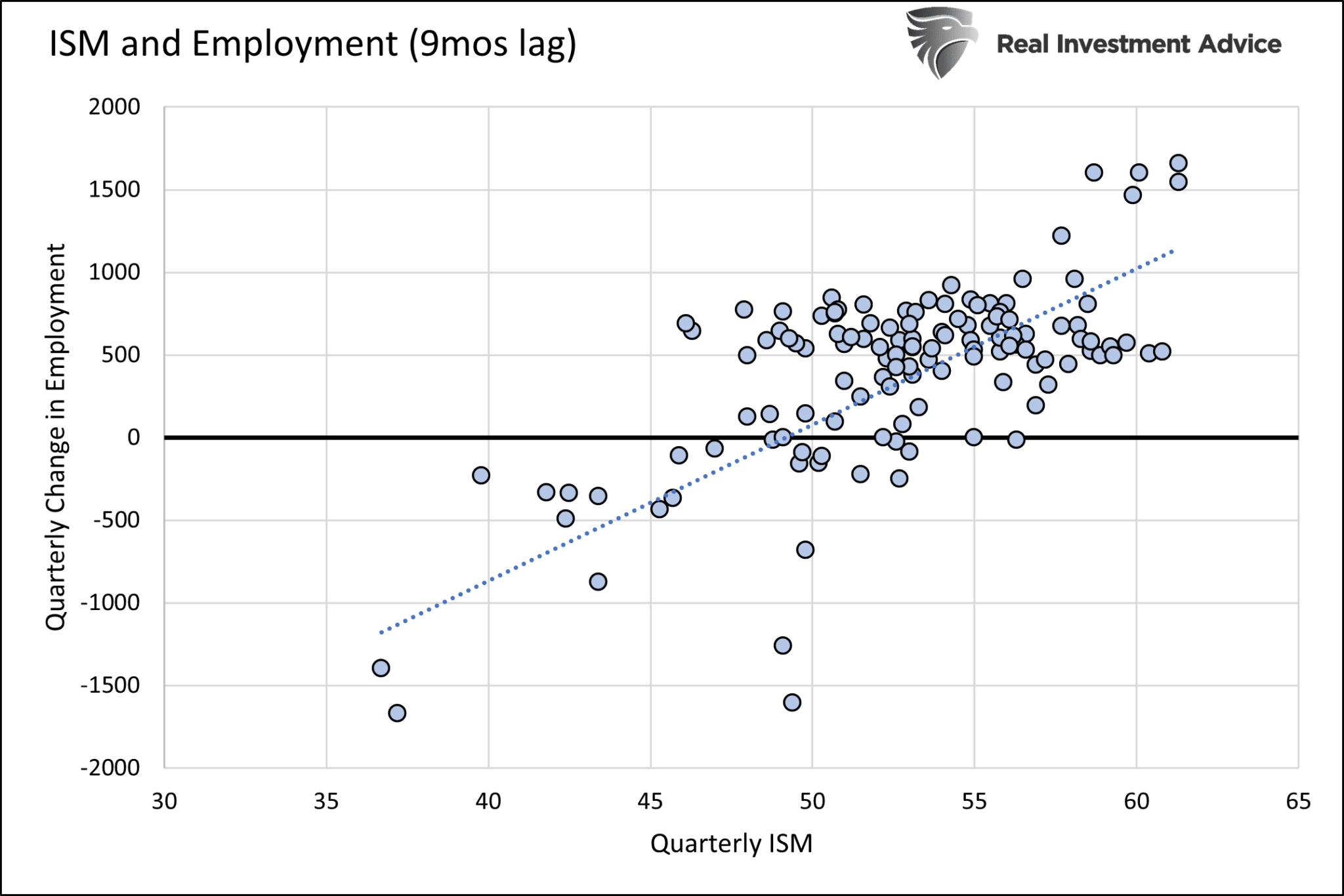

L’indice manifatturiero dell’ISM è eccellente nel segnalare una recessione. Inoltre, come mostrato sotto, anticipa l’occupazione di circa nove mesi.

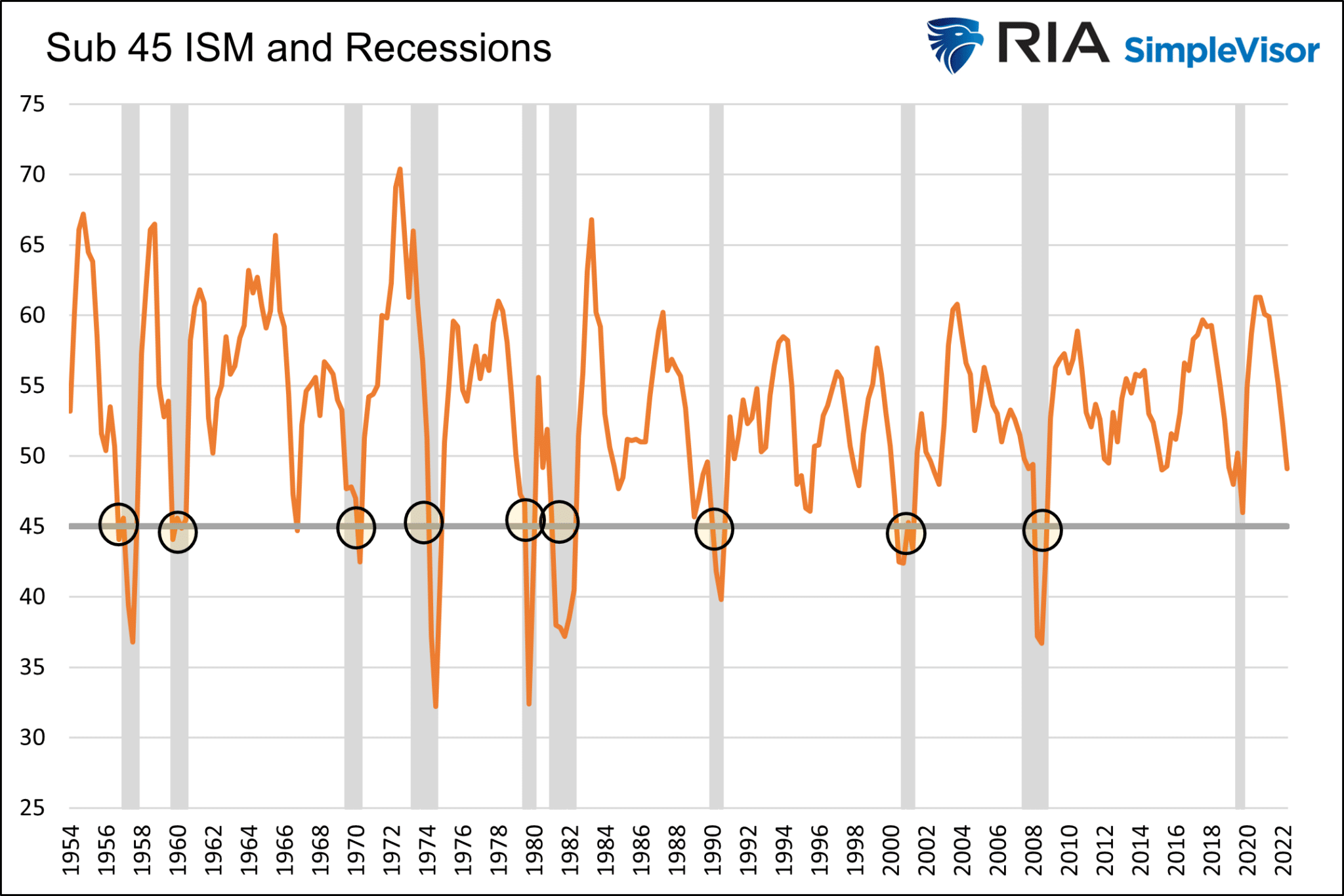

Il grafico sopra mostra che, ogni volta che l’ISM è sceso sotto 45, l’occupazione è scesa su base trimestrale. Il grafico sotto mostra che nove delle ultime dieci recessioni sono state accompagnate da un ISM sotto 45. L’unica eccezione è stata nel 2020.

Considerato l’impatto immediato e senza precedenti del COVID, non sorprende. Ma era in calo e forse diretto verso 45, a prescindere dalla pandemia.

L’indice ISM al momento si trova a 47,4 e in territorio di contrazione economica. Scende da oltre un anno, seppur da livelli altissimi. Il trend e le recenti letture avvertono che un livello inferiore a 45 potrebbe non essere tanto lontano.

Il NBER è in ritardo

Il modello che abbiamo creato può risultare indietro di qualche mese rispetto al NBER. Sebbene possa sembrare un rischio, ricordiamo che il NBER aspetta dai nove ai dodici mesi per dei dati economici rivisti prima di decretare una recessione.

E quindi, per quanto il modello possa essere un po’ in ritardo, sarà comunque in anticipo rispetto al NBER. Inoltre, possiamo usare strumenti come l’indice ISM e altri indicatori per cercare di giocare d’anticipo sui trend di entrate ed occupazione.

In sintesi

Questo modello è solo uno dei molti strumenti che utilizziamo per regolarci con gli investimenti. Non è perfetto, ma offre ben più di una regola generale che in passato ha ingannato gli investitori.