A partire da Novembre, analisi dopo analisi condivisibili o meno, stiamo cercando di visionare sempre più dati e grafici a nostra disposizione per riuscire a far chiarezza sullo stato attuale dell'economia e dei mercati che negli ultimi tempi, sembrano non andare nella stessa direzione. Questo non vuol dire, come ho chiarito più volte, che i mercati avranno "sicuramente" uno storno nell'immediato (la verità assoluta non esiste, come affermava il relativismo) ma ciò è necessario per mostrare che rispetto al passato la "forza" dei mercati innanzi alle notizie e a determinati dati è cambiata e ci ritroviamo quindi ad aver a che fare con maggiore imprevedibilità. Di conseguenza in mancanza di "segnali" evidenti, giustamente, abbiamo una percezione diversa della realtà.

Le protagoniste assolute, di cui abbiamo parlato spesso, sono le Banche Centrali travestite da "finti" falchi e il Covid con varianti annesse.

Proprio di quest'ultimo, spesso citato, non si dovrebbe considerare sotto il punto di vista sintomatologico (a quanto pare Omicron ha sintomi molto più lievi delle precedenti) ma per i suoi effetti sull'economia per via della sua trasmissibilità che sta costringendo a casa milioni di lavoratori creando una serie di problematiche alle aziende, ai migliaia di voli cancellati e alla chiusura di negozi e uffici.

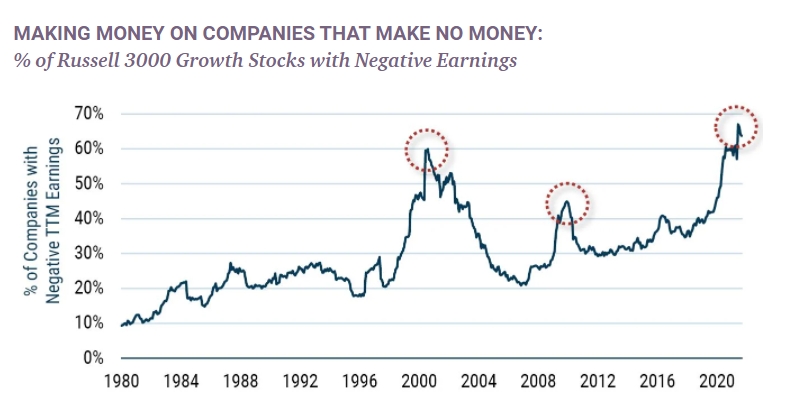

Questa volta facciamo nostare che, nonostante gli interventi monetari e fiscali delle Banche ancora in atto, all'interno dell'indice Russell oltre il 60% delle società non fa utili (inoltre il 25% delle aziende Usa non riesce a sostenere gli oneri finanziari).

Guadagnare su aziende in perdita è un input da prendere in considerazione come squilibrio e instabilità finanziaria?

Questo è evidente soprattutto con il fenomeno SPAC, certo, ma nel grafico possiamo vedere lo stesso "fenomeno" nelle aziende ormai "consolidate". Abbiamo detto che il 60% dei titoli Growth nell'indice Russell 3000 è in perdita, e questo era vero anche prima della "recessione" causata del Covid. Eppure queste stesse aziende hanno generato "enormi" ritorni nel movimento dei prezzi (sovraperformando i Value negli ultimi anni). Le aziende hanno raccolto circa 12 trilioni di dollari nel 2021 vendendo azioni, emettendo debito, con nuovi prestiti e spingendo così molti mercati globali al rialzo.

L'indice è cresciuto dell'84% cumulativamente quindi gli investitori stanno facendo "profitti" su società che non generano "soldi", anzi. Abbiamo assistito allo stesso comportamento "speculativo", nel 2001 e nella bolla speculativa del 2008, quando il profilo di rischio degli investitori non era diverso da quello attuale. Sintomo di un'economia sana o semplicemente di un QE impazzito.

La domanda sorge spontanea: Abbiamo realmente capito cosa vogliono le Banche centrali?

Il rendimento dei Treasury, nello specifico quelli Usa, si è mosso moderatamente quest'anno come se la politica monetaria fosse rimasta invariata da inizio anno. Quindi senza lo scenario inflazionistico che si avvicina al 7% negli Usa e in Europa che è arrivato a raddoppiare il suo target, senza la marcia indietro delle Banche che hanno cambiato il loro QE e senza i 3 rialzi dei tassi previsti nel 2022.

Inoltre, se ben ricordiamo, hanno da sempre "sperato" in un ritorno dell'inflazione rispetto alla deflazione e quindi questa situazione potrebbe far comodo. Da molti viene vista transitoria, prodotta della forte domanda di beni e andrà scemando durante questo nuovo anno, invece potrebbe essere strutturale ma è difficile da comparare con altri casi storici per via delle circostanze, quindi attenzione a non sottovalutarla perchè da questa è scaturita la crisi della supply-chain.

La politica monetaria degli ultimi anni si è concentrata "troppo" sulla sostenibilità del debito pubblico pur non essendo un loro obiettivo, e la grande liquidità sta continuando a creare inflazione che "strozza" l'economia reale. Attualmente questo ha richiesto la dimunuzione di liquidità che conseguentemente potrebbe causare parecchi problemi?

Di fondo, nel corso del 2021, lo "scetticismo" per le notizie ha guidato i mercati al rialzo e solo dopo un momento di "euforia" ci sono stati dei ribassi.

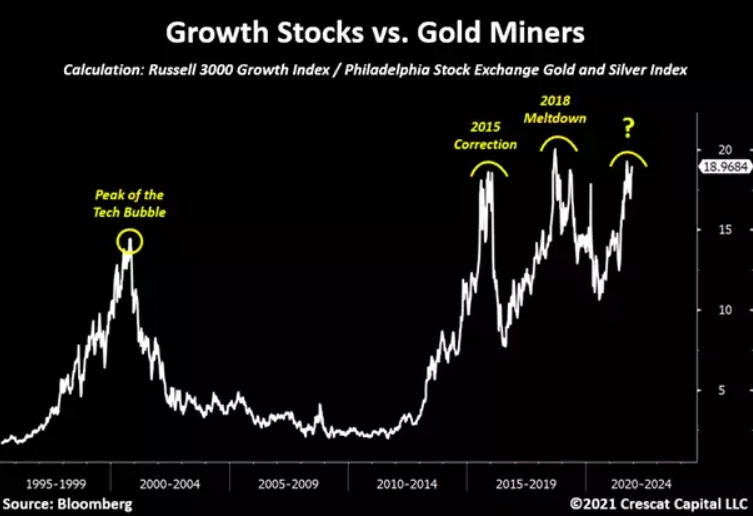

Inoltre va menzionato il mancato "protagonista" del 2021, l'Oro. Considerato un safe heaven non è salito molto in situazioni di risk-off. Ciò è conseguente all'indebolimento della correlazione tra titoli di stato e azionario, che negli ultimi decenni è stata negativa. Portava i tassi a scendere e di conseguenza al rialzo dell'Oro.

L'Oro sembra essere meno reattivo alle situazioni risk-off. I "venti contrari" sono dovuti anche al dollaro più forte e ai flussi spostati sulle cripovalute, infatti l'allocazione negli asset digitali da parte degli istituzionali è aumentata nell'ultimo anno. Ma va detto che la "tesi" di riserva di valore risulta incompatibile per l'elevata volatilità. Oro e Bitcoin, nello specifico, non giocano nello stesso "campionato".

Detto ciò, le valutazioni causate dalla forte liquidità globale potrebbero far dedurre agli investitori che il recente comportamento del mercato rimarrà invariato e che l'eccessivo "scetticismo", di cui abbiamo parlato prima, persista come conseguenza delle speculazioni e della poca chiarezza che ci circonda.

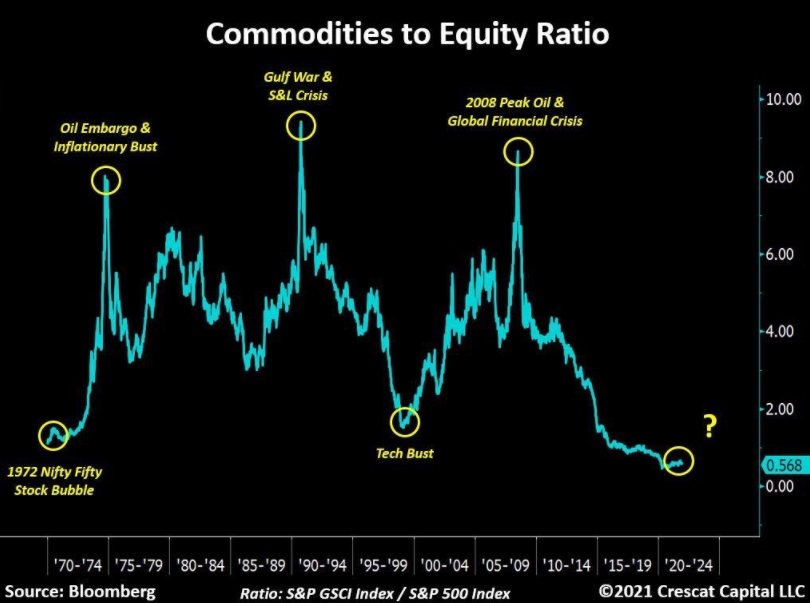

In questo caso possiamo notare, dal grafico qui sotto, come le industrie delle risorse naturali sono una parte "fondamentale" del mercato che resta attualmente "sottovalutata". Infatti, nel momento in cui potrebbero esserci ribassi dei titoli azionari (es. tecnologici) ci sarà probabilmente un forte rialzo dei metalli preziosi e delle aziende legate ad essi.

Arriverà il momento di liquidare azioni sopravvalutate?

A confermare questa ipotesi è il rapporto tra materie prime e azionario, nel grafico sotto, che risulta a livelli molto bassi come nei primi anni '70 e gli anni 2000. Sarà necessario inziare a fare delle valutazioni per posizionarsi sulle risorse naturali? Visioniamo il grafico qui sotto.

Infine in questo 2022 potremmo inziare a valutare, oltre all'oro e all'argento, anche investimenti in metalli industriali come rame, nichel, litio, cobalto senza dimenticarci della crescente domanda del Platino e del palladio?

Infatti a partire dal 2021 la quantità di produzione necessaria per raggiungere le zero emessioni nel 2050 sarà "enorme". Facendo un esempio, le auto avranno bisogno cinque volte di più di questi metalli rispetto alle auto tradizionali. Ne abbiamo parlato anche in precedenza e secondo i dati del World semiconductor trade statistics, dopo una crescita del 6,8% nel 2020, il mercato mondiale dei semiconduttori ha raggiunto i 551 miliardi di dollari nel 2021 che rappresenta un tasso di crescita del 25,1% e per il 2022 si prevede una crescita del 10,1% a 606 miliardi di dollari.

Questo scenario rialzista potrebbe anticipare un mega trend per queste commodities?

"Quest'articolo è stato scritto a titolo esclusivamente informativo; non costituisce sollecitazione, offerta, consigli, consulenza o raccomandazione all'investimento in quanto tale non vuole incentivare in nessun modo l'acquisto di assets. Ricordo che qualsiasi tipo di assets, viene valutato da più punti di vista ed è altamente rischioso e pertanto, ogni decisione di investimento e il relativo rischio rimangono a carico dell'investitore".

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Long&Short: Inizia il 2022 tra finti falchi e le paure per Omicron

Pubblicato 03.01.2022, 09:23

Long&Short: Inizia il 2022 tra finti falchi e le paure per Omicron

Ultimi commenti

Prossimo articolo in arrivo...

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.