L’obiettivo dell’articolo è quello di analizzare e spiegare le diverse prestazioni di tre ETF obbligazionari statunitensi (IEI, SLQD e HYG) e successivamente utilizzare un indice di forza tra essi per studiare gli importanti ed interessanti legami intermarket e macroeconomici con il mercato azionario e alcuni dati chiave del calendario economico.

Capirete quanto il mercato obbligazionario sia fondamentale in termini di propensione/avversione al rischio e in termini di aspettative di crescita/decrescita economica.

Il video che condividerò in basso all’analisi si concentrerà in maniera ancora più approfondita sui diversi punti che andrete a leggere.

Buona lettura/visione!

1. LE PRESTAZIONI DELLE OBBLIGAZIONI A DIVERSA QUALITA’ DI CREDITO

Partiamo con la condivisione della prima grafica, con le prestazioni dell’ETF Ishares Treasury Bond 3-7 year (ticker IEI, duration: 4.39 anni):

L’ETF, dal nome stesso, replica il movimento di prezzo dei titoli di stato statunitensi con scadenza compresa tra i 3 e i 7 anni. Le sue prestazioni, dai minimi raggiunti il 20 ottobre 2022, si attestavano all’8 luglio al +1.52%.

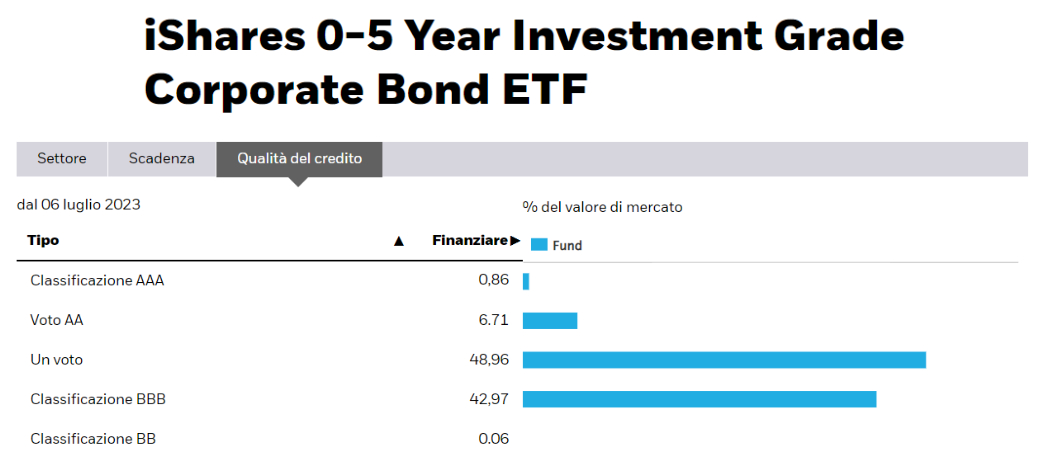

Consideriamo ora le obbligazioni societarie (o corporate) condividendo l’Ishares 0-5 Year Investment Grade Bond (ticker SLQD, duration: 2.21 anni):

Prestazioni positive dai minimi del 13 ottobre 2022: +2.11%.

Trattandosi di obbligazioni societarie, è probabile che i più curiosi si chiederanno quali potranno mai essere i diversi emittenti e la qualità del credito stesso. Ebbene, tra i principali emittenti è possibile trovare:

· JP Morgan (NYSE:JPM)

· Bank of America (NYSE:BAC)

· Goldman Sachs (NYSE:GS)

· Apple (NASDAQ:AAPL)

· Microsoft (NASDAQ:MSFT)

È possibile ricercare la qualità del credito (che rappresenta la capacità di un emittente di adempiere alle obbligazioni assunte, misurata dai ratings) all’interno della pagina dell’exchange traded fund stesso.

Essa è raffigurata come segue:

· +6.71% di bond dal rating AA

· +48.9% dal rating A

· +42.97% dal rating BBB

Esse sono delle obbligazioni appartenenti alla scala dell’investment grade, ritenute affidabili e, per lo stesso motivo, a basso rischio.

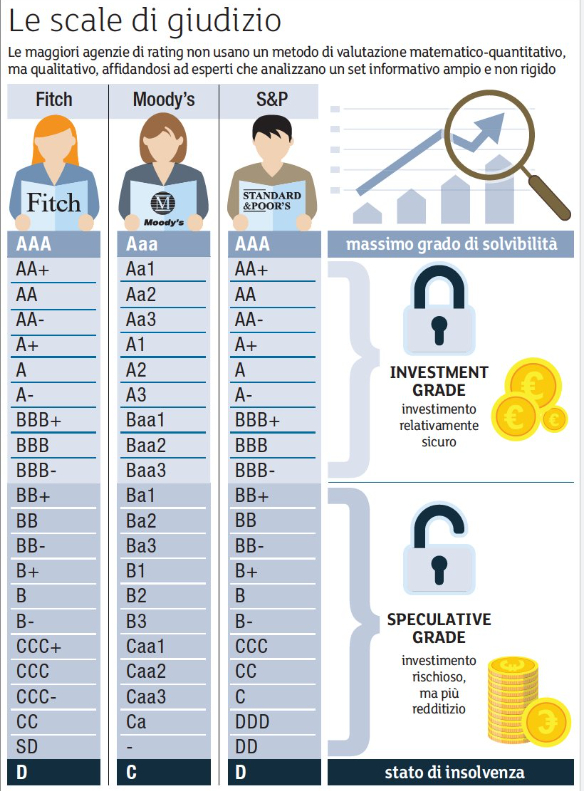

Per chi non ricordasse la scala dei ratings, rilascio una grafica relativa reperita dal sito di Borsa Italiana:

Ritorniamo a noi.

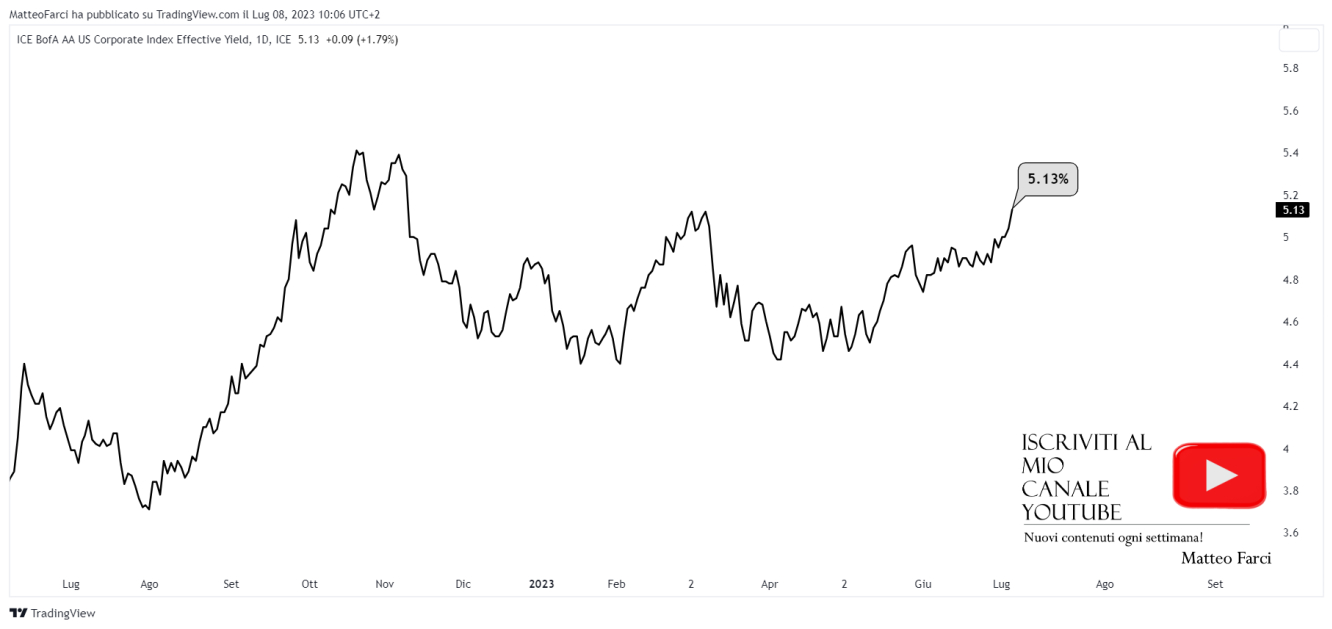

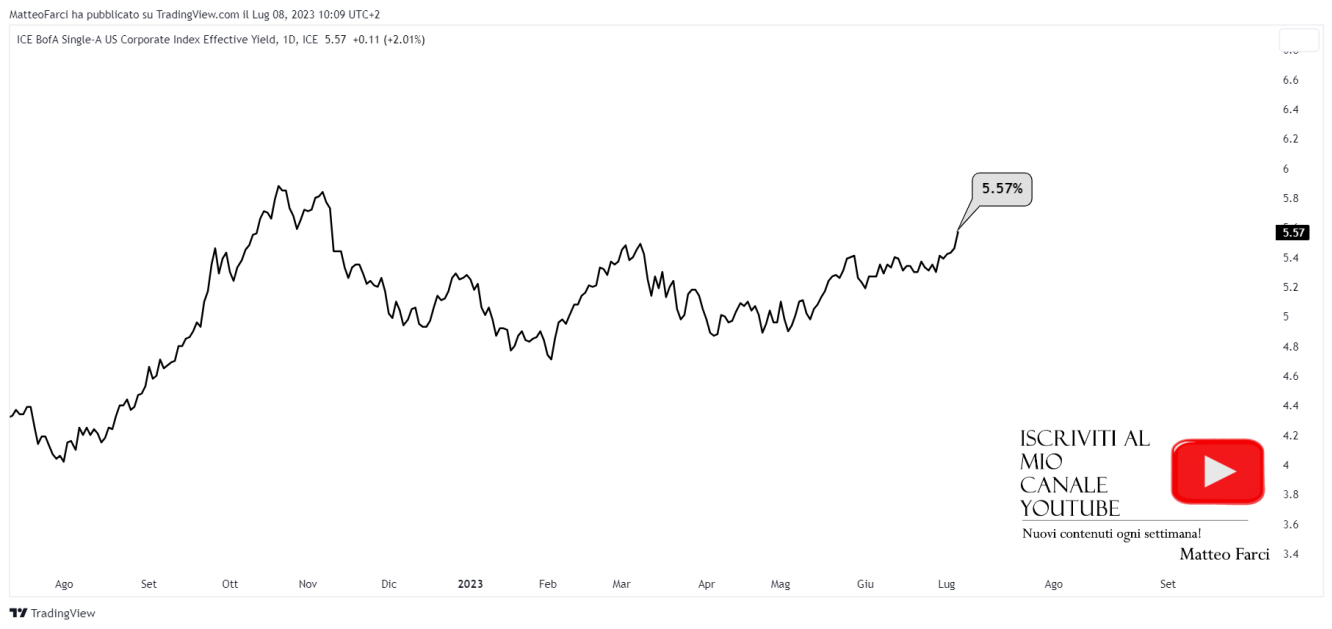

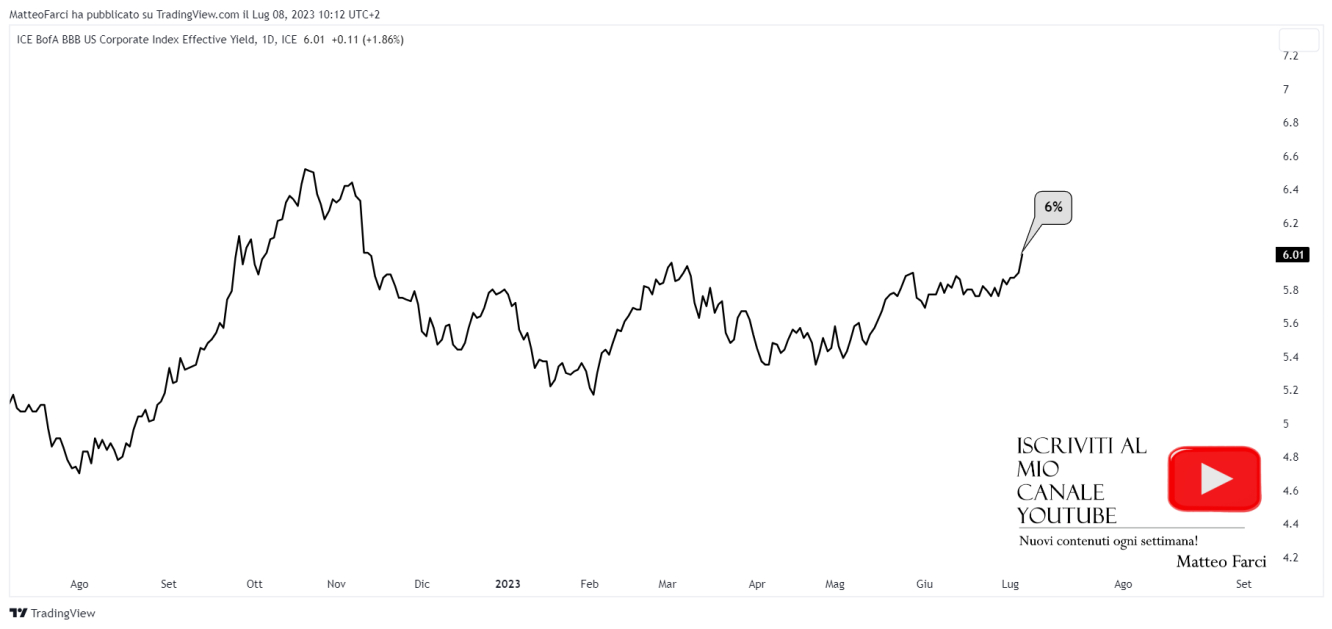

Se il rischio presentato dai bond è basso, che tipo di rendimenti dovremmo mai aspettarci? Osserviamoli nelle tre grafiche successive:

Rendimenti che oscillano tra il 5.13% e il 6%.

È molto importante ricordare che:

· Quanto più si scenderà dalla scala dei ratings, tanto più saliranno i rendimenti

Questo è il motivo per il quale i bond BBB rendono poco più di quelli AA.

Osserviamo ora le prestazioni dell’Ishares High Yield Corporate Bond (ticker HYG, duration: 2.21 anni):

+4.9% dai minimi del 13 ottobre 2022. I diversi emittenti sono rappresentati da società molto conosciute, tra le quali possiamo menzionare:

· Ford

· Transdigm

· Caesars Entertainment

· United Airlines

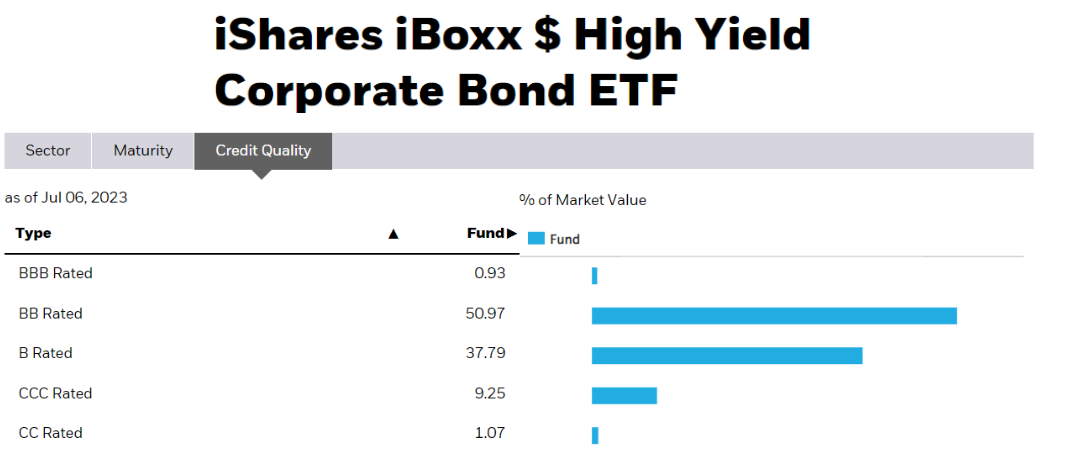

Esse sono società meno stabili finanziariamente rispetto alle precedenti. Questo è confermato dalla “bassa” qualità dei bond stessi:

· 50.97% BB

· 37.8% B

· 9.25% CCC

Possiamo affermare come l’ETF, in diversa ponderazione percentuale, sia composto da obbligazioni definite “high yield” (ad alto rendimento).

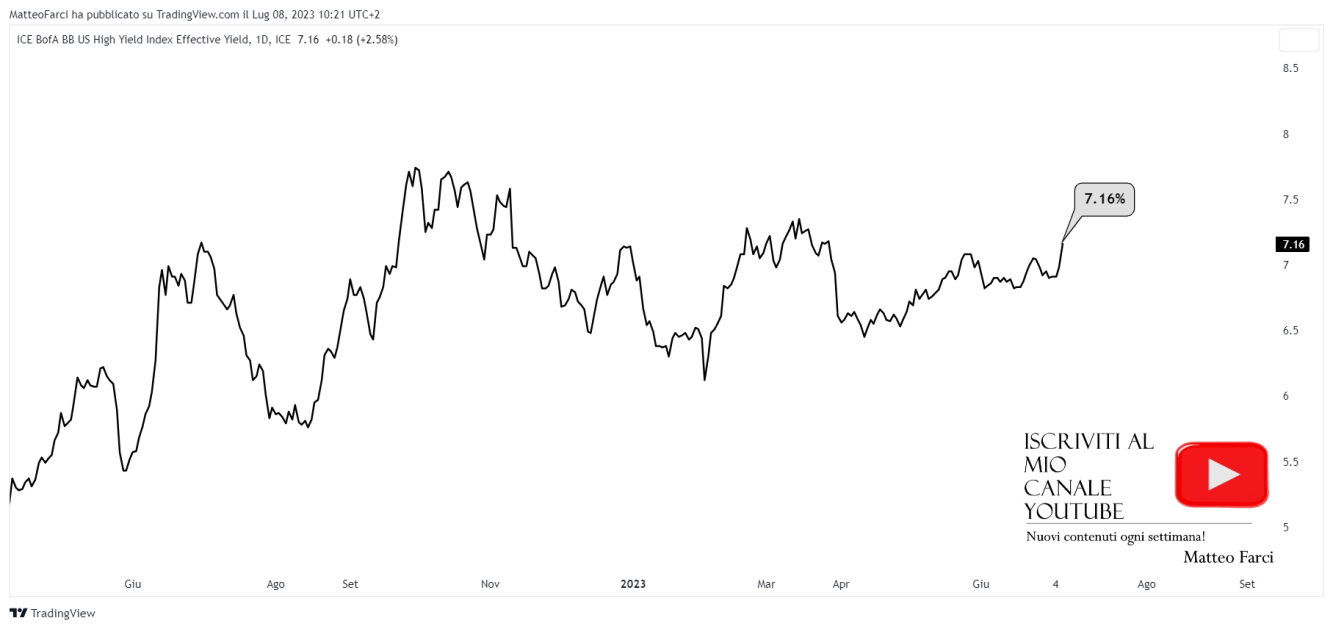

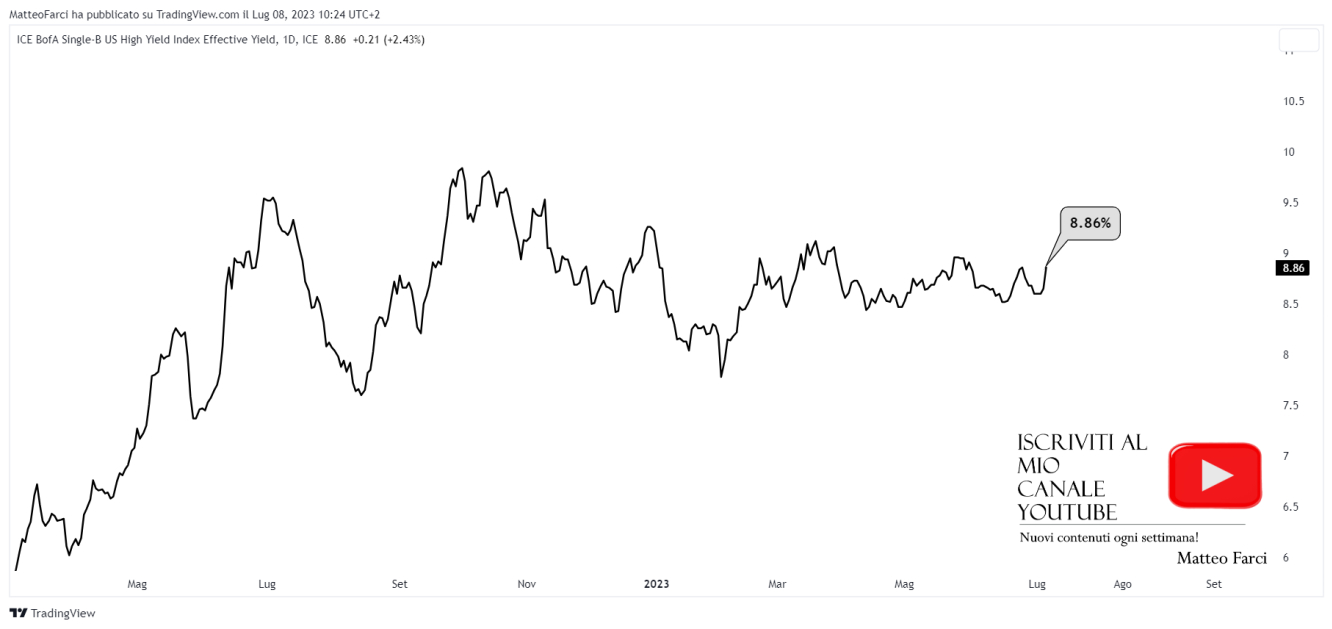

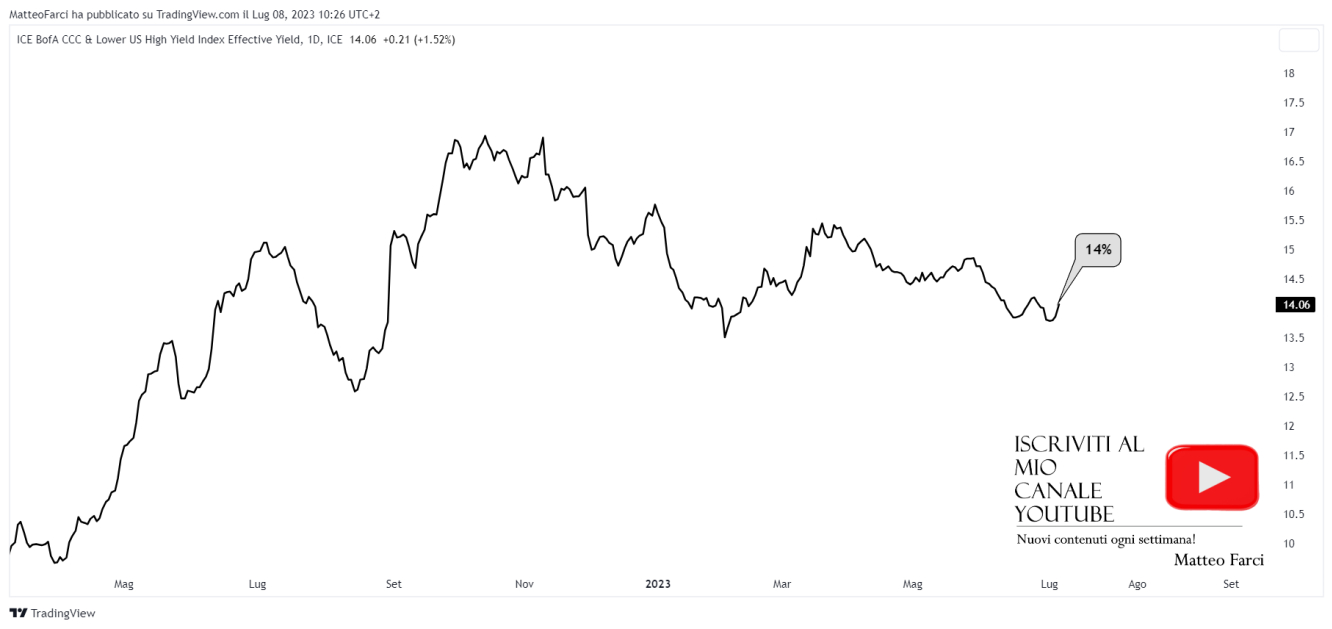

A tal proposito, osserviamo quanto alti essi siano:

· Rendimento dei bond BB: 7.16%

· Rendimento dei bond B: 8.86%

· Rendimento dei bond CCC e inferiore: 14%

2. PERCHE’ MEGLIO LE HIGH YIELD RISPETTO ALLE INVESTMENT GRADE E AI TREASURY BOND? LE RELAZIONI INTERMARKET

Abbiamo osservato come le prestazioni migliori siano state realizzate dalle obbligazioni societarie ad alto rendimento, seguite dalle investment grade e dai treasury bond.

In particolare:

· Come mostra la figura successiva, la sovraperformance delle IG rispetto ai titoli del tesoro è testimoniata dall’indice di forza relativo SLQD/IEI, in forte trend rialzista dal 4 maggio 2023:

· Le IG, a loro volta, si mostrano più deboli rispetto alle HY. Questo è testimoniato nella prossima grafica dal trend rialzista di breve periodo dell’indice di forza HYG/SLQD, che ha subito un ulteriore accelerazione al rialzo nei primi giorni dello scorso mese:

Vi chiederete i motivi di tutto ciò.

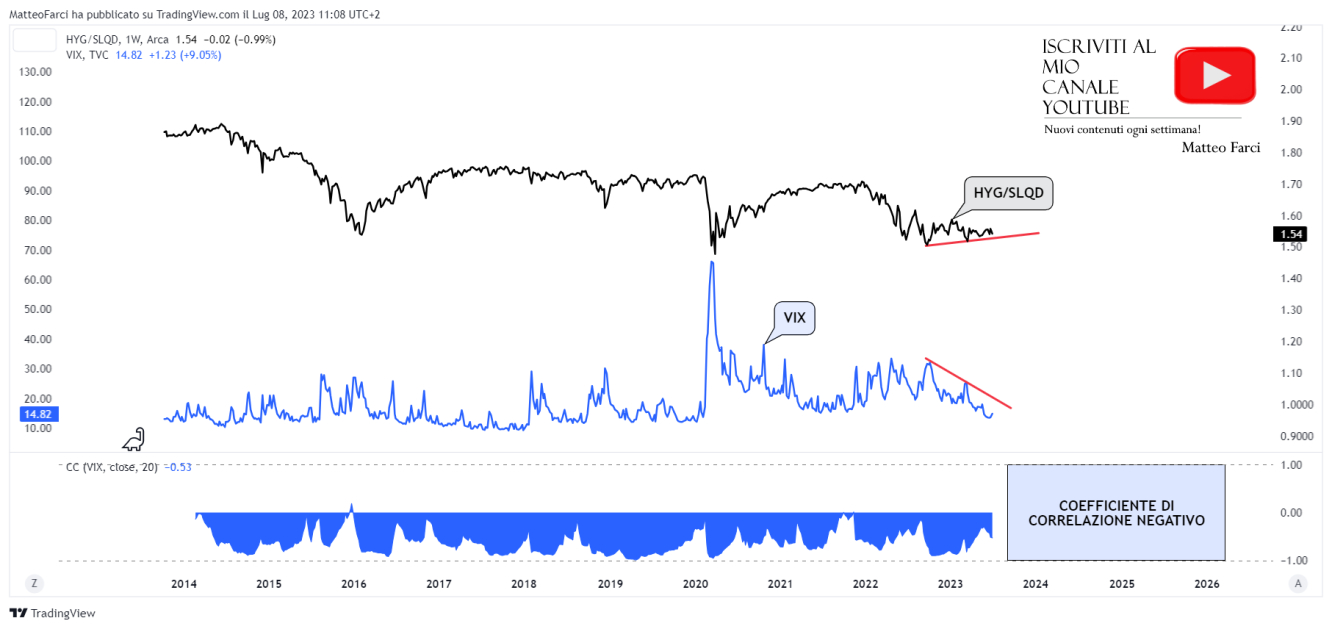

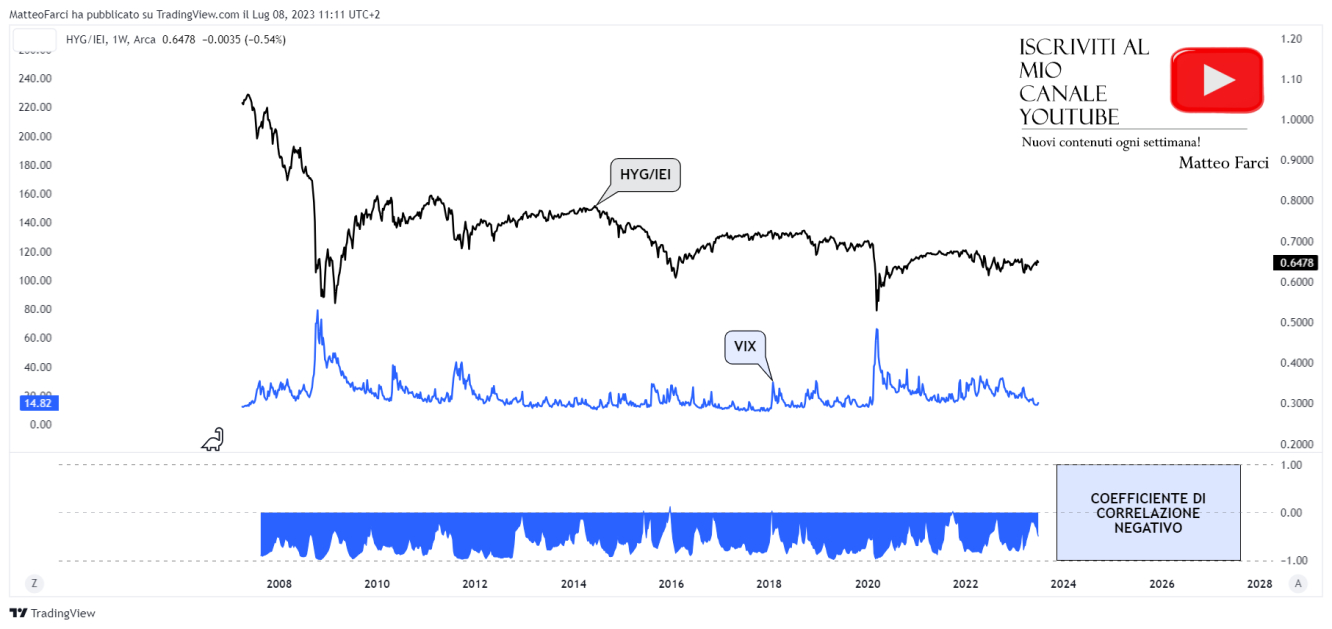

Grazie ad alcune correlazioni a livello intermarket, vi sarà tutto più chiaro. Osserviamo le due grafiche successive:

Perché i due indici di forza HYG/SLQD e HYG/IEI mostrano una correlazione negativa con il VIX?

· Al salire delle incertezze del mercato (o delle paure, se preferite) salirà il VIX (l’indice della paura dell’S&P500, per l’appunto); ad un evento di questo tipo, per le correlazioni osservate, gli investitori destineranno capitali su asset a basso rischio (IEI) capaci di generare un rendimento, seppur basso, abbandonando al contempo quelli ad alto rischio (HYG).

· Ad un cambio di umore, accadrà l’esatto contrario: il VIX registrerà dei ribassi e gli investitori, propensi al rischio, destineranno capitali su asset in grado di fornire maggiori rendimenti

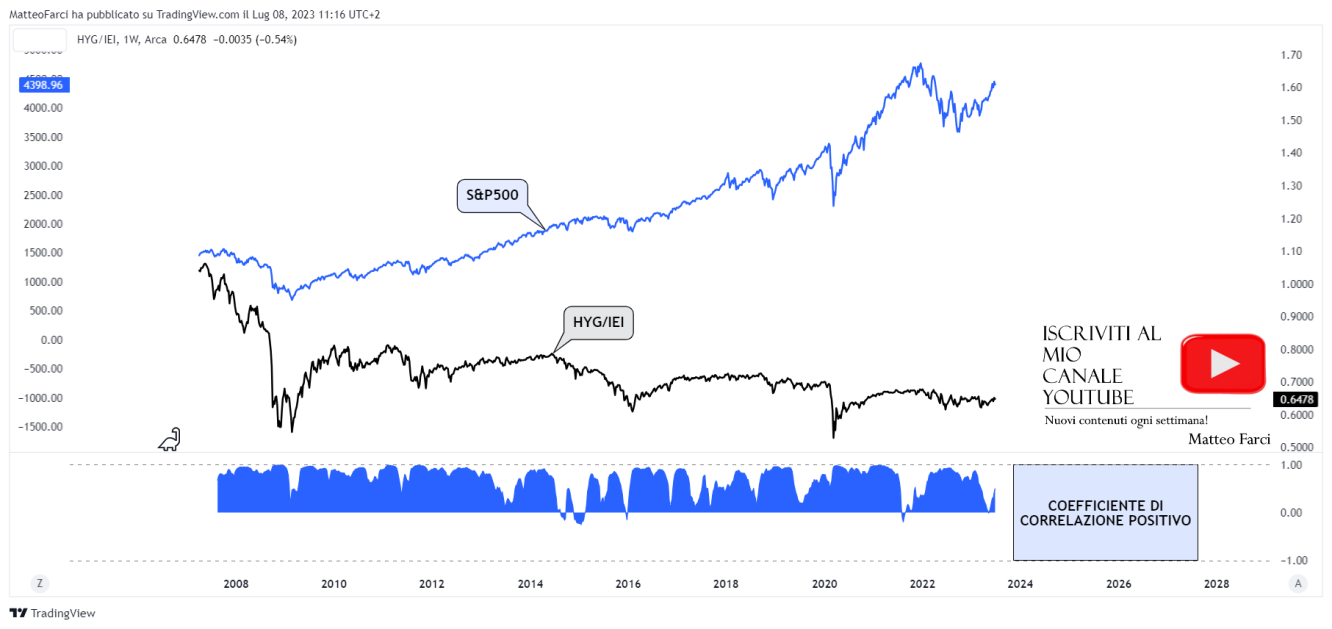

Per i motivi sopracitati, gli indici di forza obbligazionari menzionati (come HYG/IEI) mostreranno una correlazione positiva con l’S&P500.

Questo appare chiaro nella grafica successiva:

È quindi possibile chiudere il paragrafo affermando che:

· Le obbligazioni di Ford, Transdigm, Caesars Enterteinment e United Airlines si ritrovano a sovraperformare quelle di JP Morgan, Goldman Sachs, Microsoft e Apple e i treasury bond perché gli investitori hanno un’alta propensione al rischio

Qual è dunque la potenzialità dell’indice di forza, in particolare di HYG/IEI?

· Esso è in grado di misurare la propensione al rischio degli investitori attraverso il prezzo di obbligazioni ad alto e basso rendimento

È altamente probabile che molti di voi penseranno:

“Viste le correlazioni osservate, perché non considerare unicamente il VIX o l’S&P500?”

A tal proposito risponderei menzionando l’importanza della diversificazione, in questo caso particolare degli indici di sentiment; nonostante essi forniscano le stesse informazioni, derivano comunque da origini diverse: il VIX, ad esempio, dal prezzo delle opzioni sull’S&P500.

La diversificazione di “indicatori” può essere utilizzata come conferma dei segnali.

Facciamo un esempio, osservando la grafica successiva.

· Ricordo come qualche settimana fa si parlasse del brevissimo ritracciamento (ribassista) dell’S&P non accompagnato da un rialzo del VIX: per lo stesso motivo, si pensava che il ritracciamento stesso non fosse causato da un sentiment di risk off di brevissimo periodo. Nello stesso arco di tempo l’indice HYG/IEI non aveva fornito la stessa visione!

Questo conferma l’utilità di avere quanti più strumenti di analisi all’interno della nostra “valigia”.

Quella osservata non è tuttavia l’unica potenzialità dell’indice!

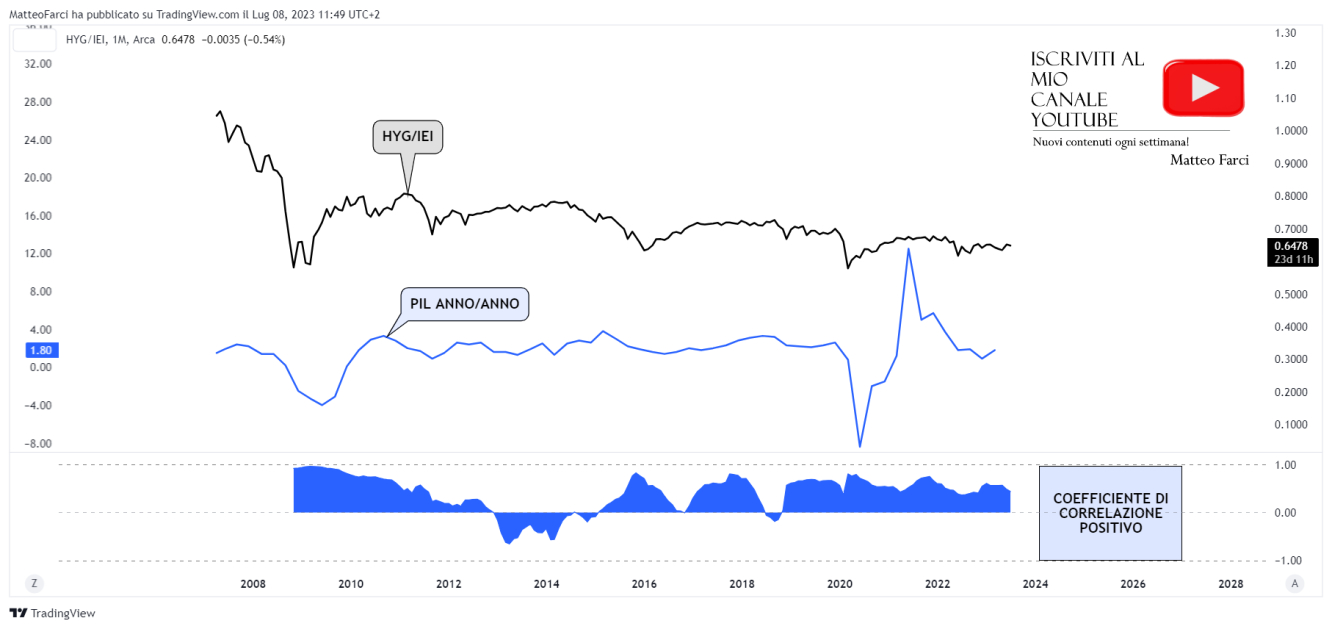

3. HYG/IEI E LE CORRELAZIONI CON I DATI MACROECONOMICI

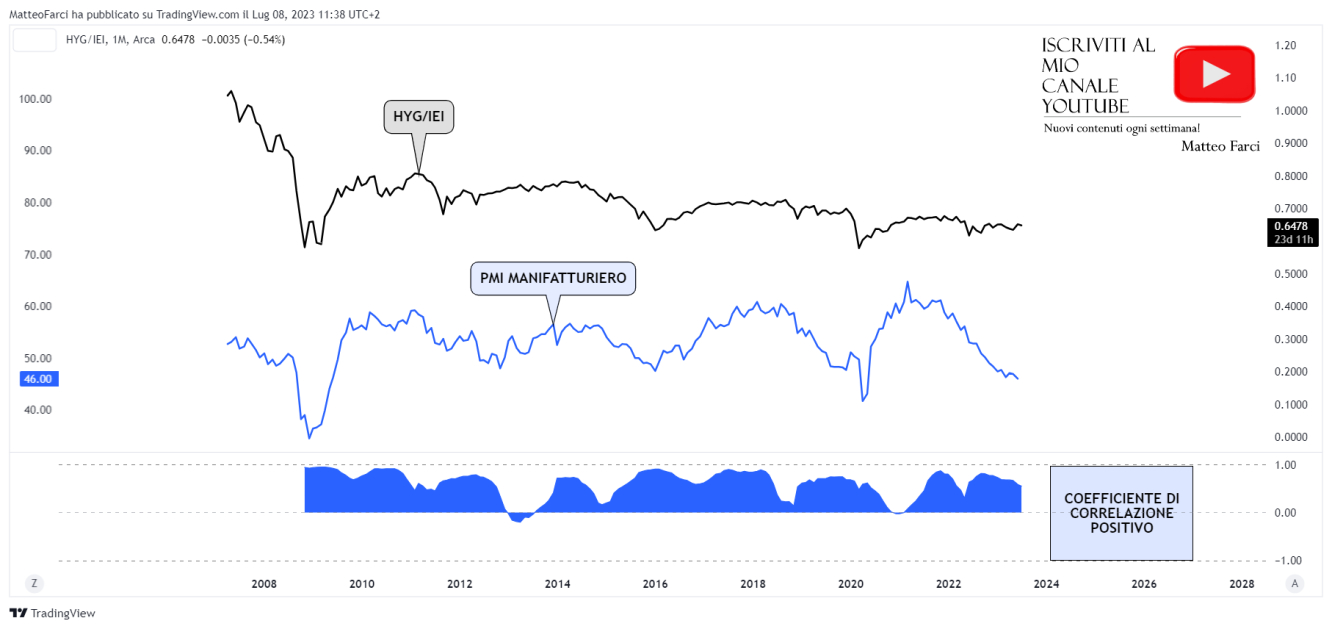

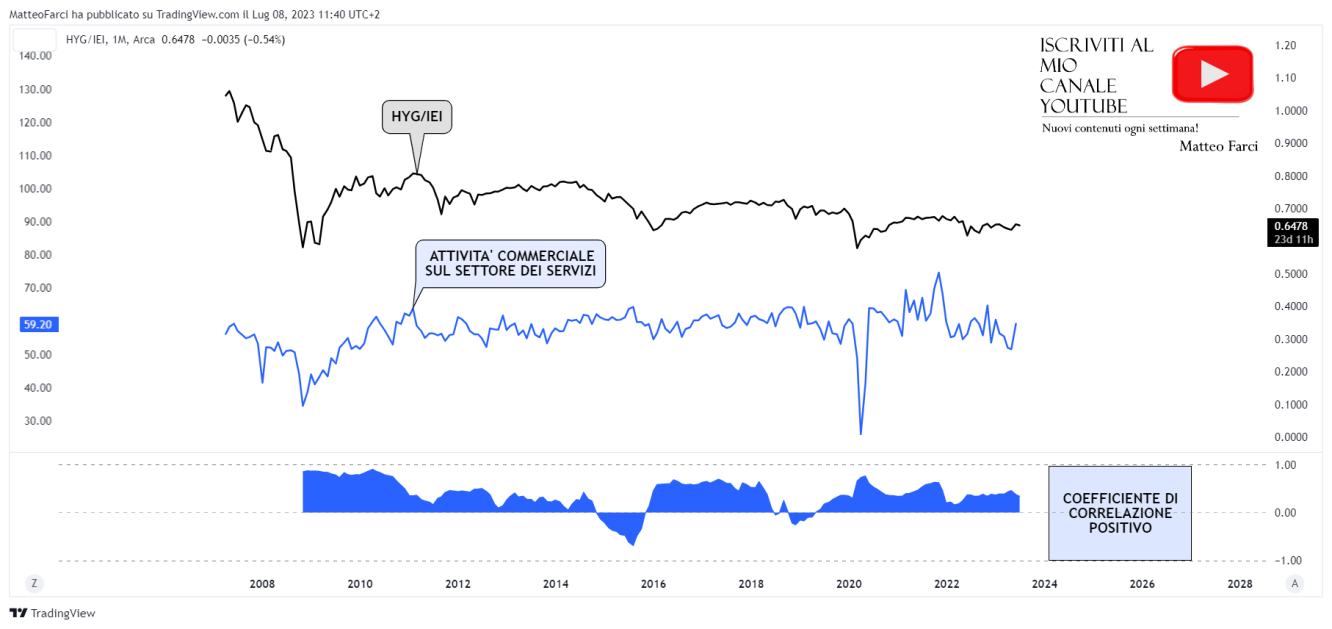

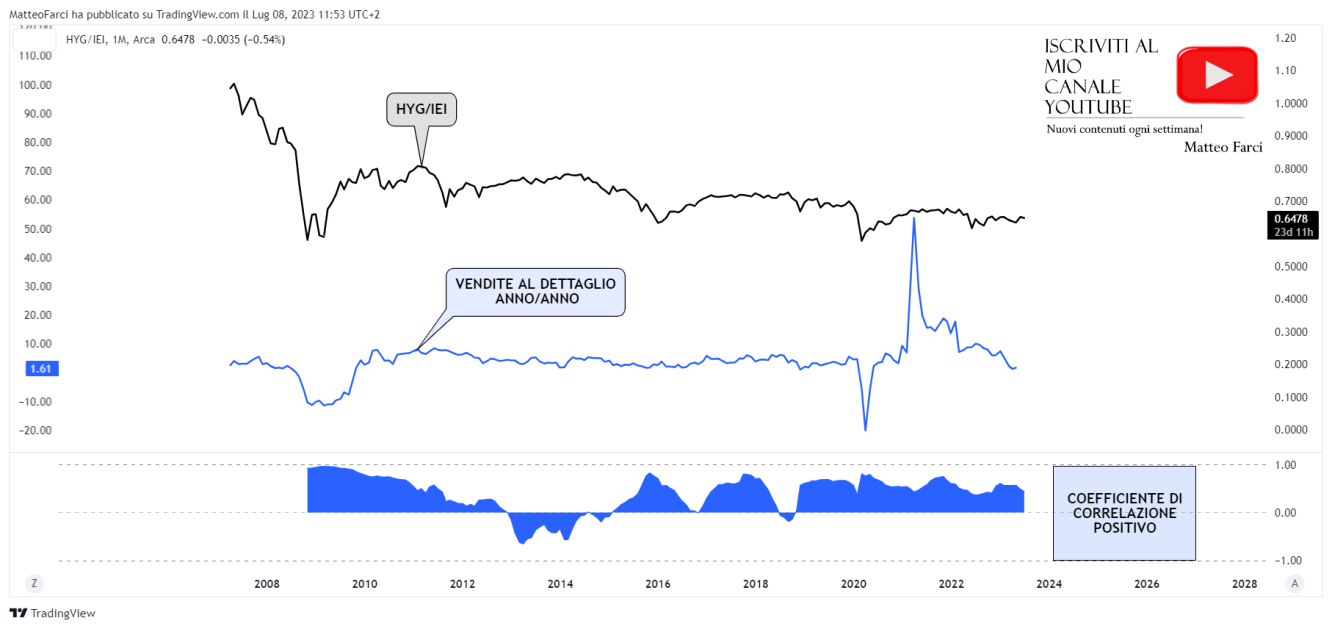

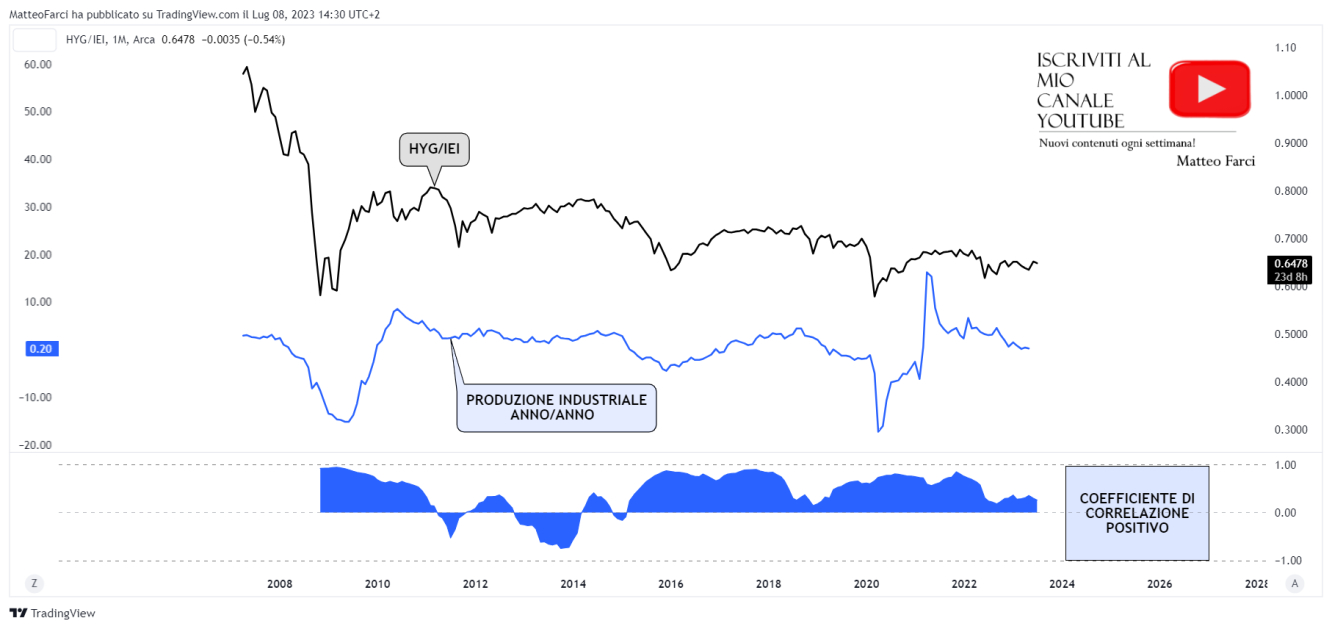

Si osservino le successive correlazioni:

Considerato un timeframe ampio, l’indice HYG/IEI mostra una correlazione positiva con alcuni dei dati macroeconomici chiave, tra i quali:

· PMI manifatturiero

· Vendite al dettaglio

· Attività commerciale sul settore dei servizi

· Produzione industriale

Cosa potranno mai significare le stesse correlazioni?

· Gli investitori in obbligazioni muoveranno i capitali in base alle aspettative economiche future

In particolare, osservando la grafica successiva:

· Si concentreranno su obbligazioni ad alto rendimento ad aspettative di crescita economica; al contrario, destineranno i loro capitali sui titoli di stato

È fondamentale ricordare che:

· Il mercato obbligazionario è la classe più legata all’attività economica dal momento in cui alcuni rischi che presenta, come inflazione e tassi di interesse, rappresentano i catalizzatori del prodotto interno lordo (specialmente gli interest rates).

Buona giornata!

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Obbligazioni: dai minimi all'importanza in chiave intermarket e macroeconomica

Pubblicato 12.07.2023, 07:17

Obbligazioni: dai minimi all'importanza in chiave intermarket e macroeconomica

Annuncio di terzi. Non è un'offerta o una raccomandazione di Investing.com. Consultare l'informativa qui o

rimuovere gli annunci

.

Ultimi commenti

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.