Gli investitori a reddito fisso in cerca di tagli ai tassi d’interesse da parte della Federal Reserve stanno ancora aspettando, ma questo non ha impedito alle obbligazioni a basso rating di registrare forti guadagni nel 2023.

Il leader della performance al rialzo per le obbligazioni statunitensi è l’Invesco Senior Loan ETF (NYSE:BKLN), un portafoglio di grado “basso”, secondo Morningstar. Ma non c’è nulla di “low grade” nel suo rendimento di quest’anno, che è in testa alla classifica degli ETF obbligazionari che seguono le principali fette dei mercati a reddito fisso statunitensi.

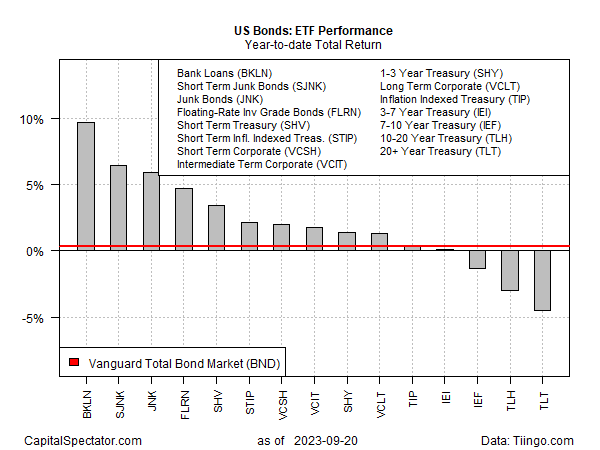

BKLN ha chiuso mercoledì (20 settembre) con un rendimento totale del 9,7% nel 2023. Si tratta di un risultato superiore alla performance quasi piatta del mercato obbligazionario statunitense nel suo complesso, basata sul Vanguard Total Bond Market Index Fund (NASDAQ:BND).

Al secondo e terzo posto della classifica per il 2023 si trovano due fondi di junk bond statunitensi a breve e medio termine (rispettivamenteSJNK e JNK). Nel frattempo, i titoli del Tesoro USA con scadenze a medio e lungo termine (IEF, TLH, e TLT, rispettivamente) costituiscono la brigata rosso-rosa al momento per i risultati dall’inizio dell’anno.

Gli investitori obbligazionari che speravano in segnali incoraggianti da parte della Federal Reserve sulla fine della sua politica di rialzo dei tassi di interesse hanno ricevuto ieri notizie contrastanti. La banca centrale ha annunciato di aver lasciato invariato il suo range di tassi target al 5,25%-5,50%, ma ha suggerito che un altro rialzo è possibile e che i tagli dei tassi non sono ancora in vista.

“Il presidente Powell e la Fed hanno inviato un messaggio inequivocabilmente da falco, con tassi più alti e più a lungo, durante la riunione odierna del FOMC”, consiglia Andrew Hollenhorst, economista di Citigroup, in una nota di ricerca.

“La Fed prevede che l’inflazione si raffreddi costantemente, mentre il mercato del lavoro rimane storicamente rigido. Ma, a nostro avviso, è più probabile che uno squilibrio prolungato nel mercato del lavoro mantenga l’inflazione ‘bloccata’ al di sopra dell’obiettivo”.

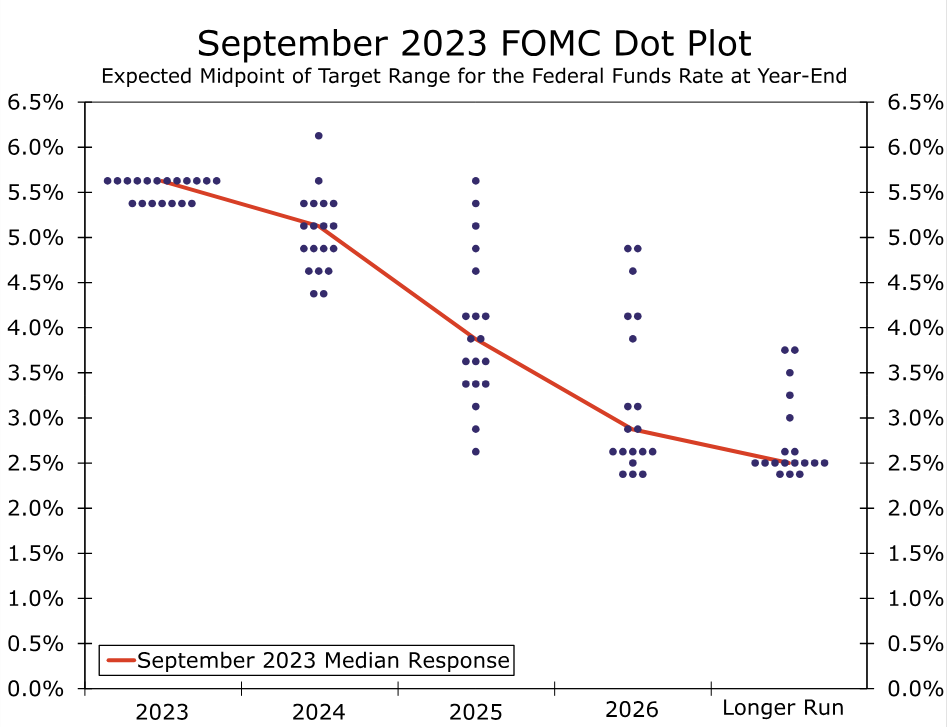

Per quanto riguarda le prospettive collettive della Federal Reserve sui tassi di interesse, il nuovo grafico a punti delle aspettative pubblicato ieri è rimasto invariato rispetto alle stime di giugno.

Il punto mediano per la fine del 2023 è rimasto fermo al 5,625%. Gli economisti di Wells Fargo (NYSE:WFC) osservano: “12 dei 19 membri del FOMC ritengono opportuno un rialzo dei tassi di 25 punti base sia nella riunione del 1° novembre sia nell’ultima riunione dell’anno, il 13 dicembre”.

Il punto mediano è oggi al 5,125%. Se il FOMC dovesse effettivamente aumentare i tassi di 25 punti base entro la fine di quest’anno, allora taglierebbe i tassi di soli 50 punti base nel 2024. Sebbene il punto mediano per il 2025 si attesti attualmente al 3,875%, vi è un’ampia dispersione nelle previsioni, come ci si dovrebbe aspettare da una variabile prevista a più di due anni da oggi. In sintesi, il messaggio del FOMC di oggi è: tassi di interesse più alti più a lungo.