- Stagione degli utili del 2° trimestre, dati sulle vendite al dettaglio in primo piano.

- Netflix le azioni sono da comprare con una crescita positiva degli abbonati.

- Goldman Sachs sottoperformerà a causa della debolezza degli utili e delle scarse prospettive.

Le azioni di Wall Street hanno chiuso venerdì in ribasso, mentre gli investitori hanno continuato a valutare le prospettive dell’economia, dell’inflazione, dei tassi d’interesse e degli utili societari.

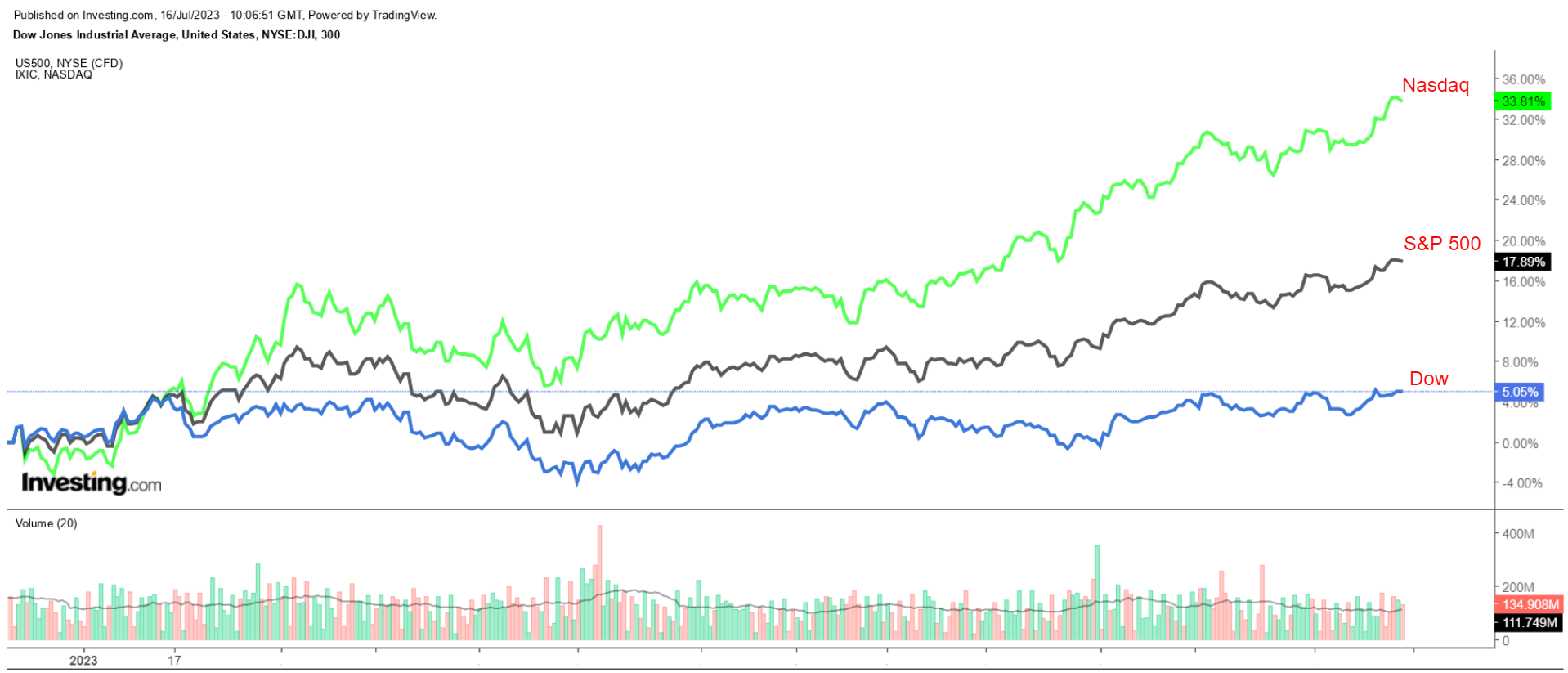

Nonostante la performance negativa di venerdì, tutti e tre i principali indici azionari statunitensi hanno registrato notevoli guadagni settimanali, grazie al raffreddamento dei dati sull’inflazione che ha attenuato i timori di un aumento dei tassi di interesse.

Per la settimana, il blue-chip Dow Jones Industrial Average è salito del 2,3%, segnando il maggior incremento settimanale da marzo. L’indice S&P 500 e il Nasdaq hanno invece guadagnato rispettivamente il 2,4% e il 3,3%.

La settimana che ci attende sarà un’altra settimana intensa, in quanto la stagione degli utili del secondo trimestre entrerà nel vivo, con le relazioni attese da diverse società di alto profilo, tra cui Tesla (NASDAQ:TSLA), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Morgan Stanley (NYSE:MS), American Express (NYSE:AXP), Johnson & Johnson (NYSE:JNJ), American Airlines (NASDAQ:AAL), United Airlines (NASDAQ:UAL) e Taiwan Semiconductor (NYSE:TSM).

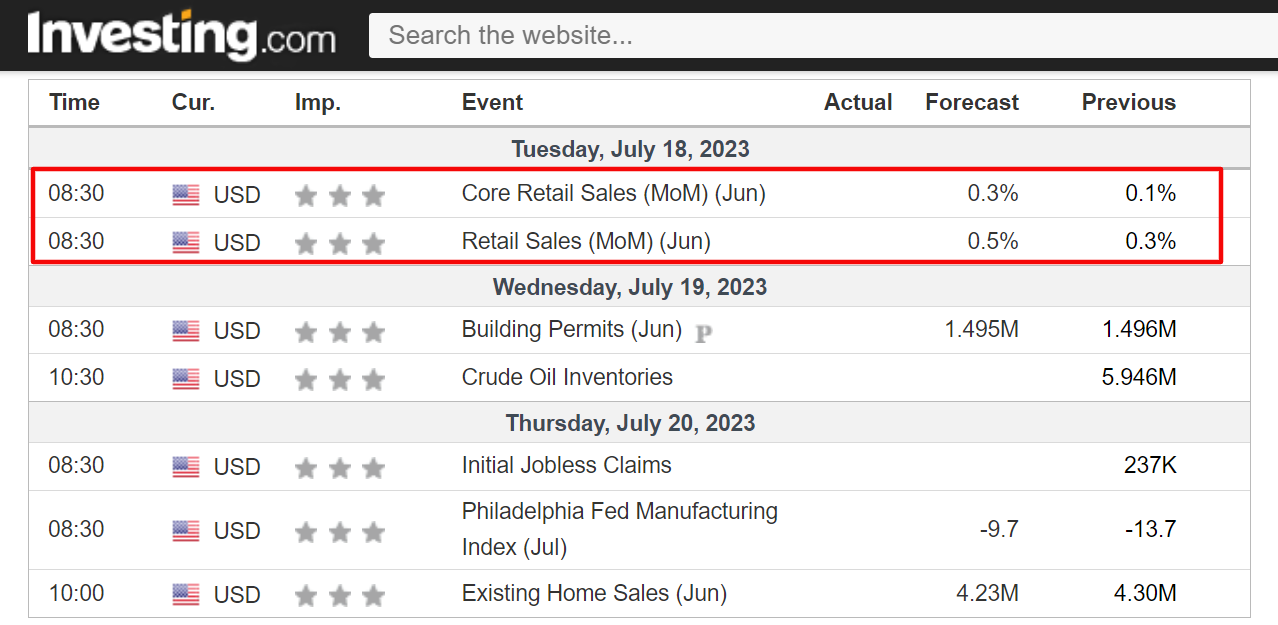

Oltre agli utili, il dato più importante del calendario economico sarà il report sulle vendite al dettaglio negli Stati Uniti di martedì, con gli economisti che stimano un aumento del +0,5% dopo che le vendite sono aumentate del +0,3% nel mese precedente.

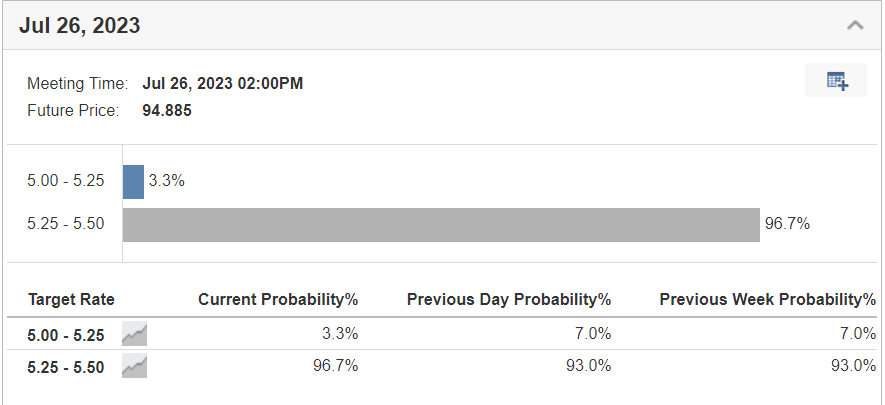

Nel frattempo, i funzionari della Federal Reserve saranno in un periodo di blackout in vista della riunione politica della banca centrale statunitense prevista per il 25-26 luglio.

Secondo lo strumento di monitoraggio dei tassi della Fed di Investing.com, i mercati finanziari prevedono una probabilità del 97% di un aumento dei tassi di 25 punti base durante la riunione di questo mese.

A prescindere dalla direzione che prenderà il mercato, qui di seguito evidenzio un titolo che probabilmente sarà richiesto e un altro che potrebbe subire un ulteriore ribasso.

Ricordate però che il mio orizzonte temporale è solo per la settimana successiva, dal 17 al 21 luglio.

Da comprare: Netflix

Ritengo che le azioni di Netflix (NASDAQ:NFLX) andranno meglio questa settimana, in quanto la relazione sugli utili del secondo trimestre del gigante dello streaming sorprenderà al rialzo, a mio avviso, grazie al miglioramento delle tendenze della domanda dei consumatori e alle prospettive fondamentali favorevoli.

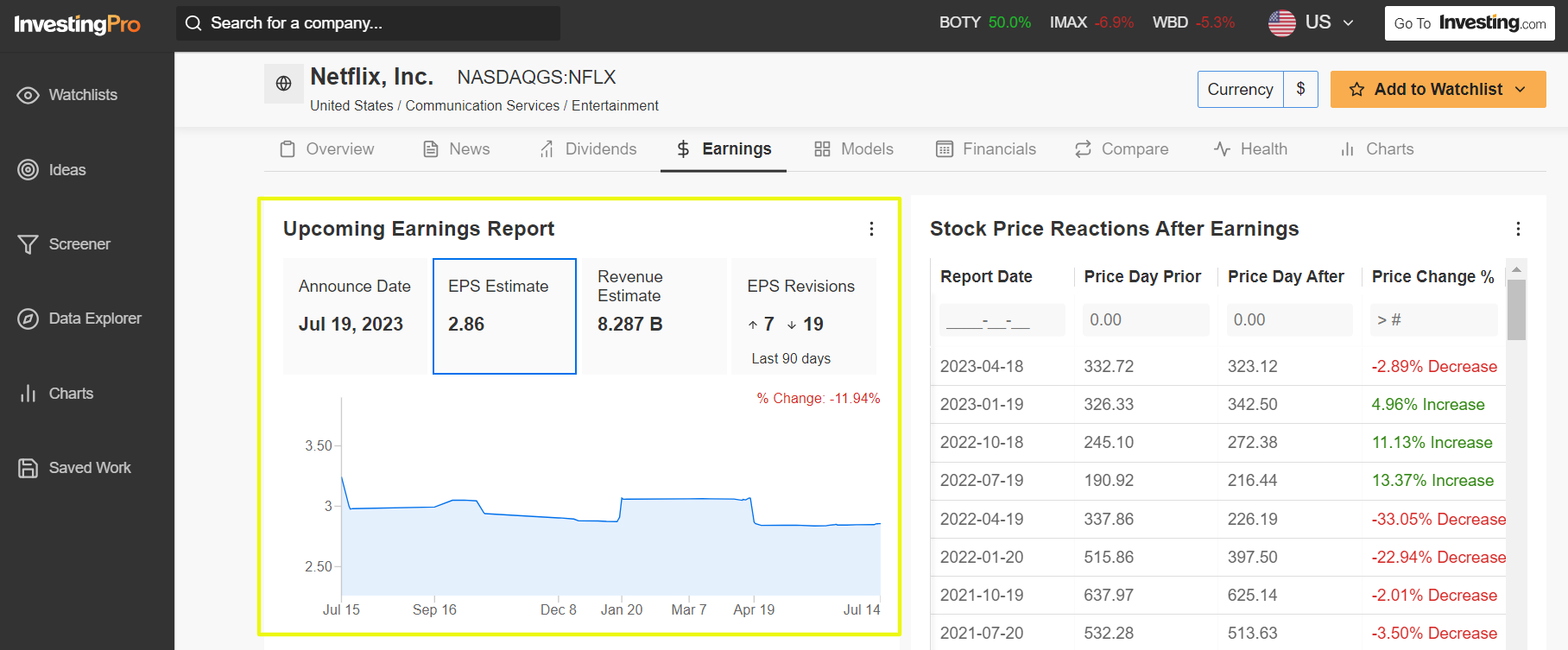

Netflix prevede di comunicare i risultati del secondo trimestre dopo la chiusura di mercoledì 19 luglio. Il trading di opzioni su Netflix implica un’oscillazione del prezzo dell’azione di circa il 9% dopo la relazione.

A mio avviso, le vendite e la crescita degli abbonati di Netflix nel secondo trimestre supereranno le stime, grazie al lancio di un servizio di base a basso costo, supportato da pubblicità, e all’intensificarsi degli sforzi per reprimere la condivisione illegale di password.

Secondo Wall Street, l’azienda californiana di Los Gatos guadagnerà 2,86 dollari l’azione, in calo del 10,6% rispetto ai 3,20 dollari del periodo precedente, a causa dell’aumento della spesa per i contenuti.

Tuttavia, si prevede che i ricavi aumenteranno del 3,9% su base annua, raggiungendo gli 8,28 miliardi di dollari, in quanto il gigante dello streaming beneficia della ristrutturazione del suo modello di business, che include l’aggiunta di un livello di abbonamento supportato da pubblicità e un continuo giro di vite sulla condivisione delle password.

Forse più importante è che tutti gli occhi saranno puntati sul conteggio degli abbonati di Netflix nel secondo trimestre: gli analisti di Wall Street si aspettano che la rete televisiva via internet aggiunga 1,8 milioni di nuovi abbonati nel trimestre di giugno.

In prospettiva, ritengo che il pioniere dello streaming video fornirà indicazioni ottimistiche per riflettere il miglioramento dei margini operativi grazie al suo servizio di streaming video supportato da annunci pubblicitari e alle iniziative in corso per ridurre la condivisione degli account e i costi.

Il titolo NFLX ha chiuso venerdì a un nuovo massimo del 2023 di 441,91 dollari, facendo guadagnare alla società una valutazione di circa 196 miliardi di dollari.

Le azioni del leader dello streaming sono in rialzo del 49,8% su base annua, quasi triplicando il rialzo del 17,3% dell’S&P 500 nello stesso arco di tempo.

Nonostante i forti guadagni dell’ultimo anno, va notato che le azioni di Netflix appaiono ancora estremamente sottovalutate secondo diversi modelli di valutazione di InvestingPro.

L’obiettivo di prezzo medio “Fair Value” per NFLX è di 533,99 dollari, con un potenziale rialzo del 20,8% rispetto all’attuale valore di mercato.

Da vendere: Goldman Sachs

Ritengo che le azioni di Goldman Sachs (NYSE:GS) subiranno una settimana difficile, poiché l’ultima relazione sugli utili della società di Wall Street rivelerà probabilmente un forte calo sia degli utili che della crescita dei ricavi a causa del difficile contesto economico.

I risultati finanziari di Goldman per il secondo trimestre sono attesi per mercoledì 19 luglio prima dell’apertura dei mercati, e ancora una volta potrebbero essere colpiti da un significativo rallentamento dell’unità di investment banking e dei servizi di gestione patrimoniale, oltre che da un forte calo delle transazioni.

La negoziazione delle opzioni implica un’oscillazione di circa il 4% per le azioni GS dopo il calo dell’aggiornamento.

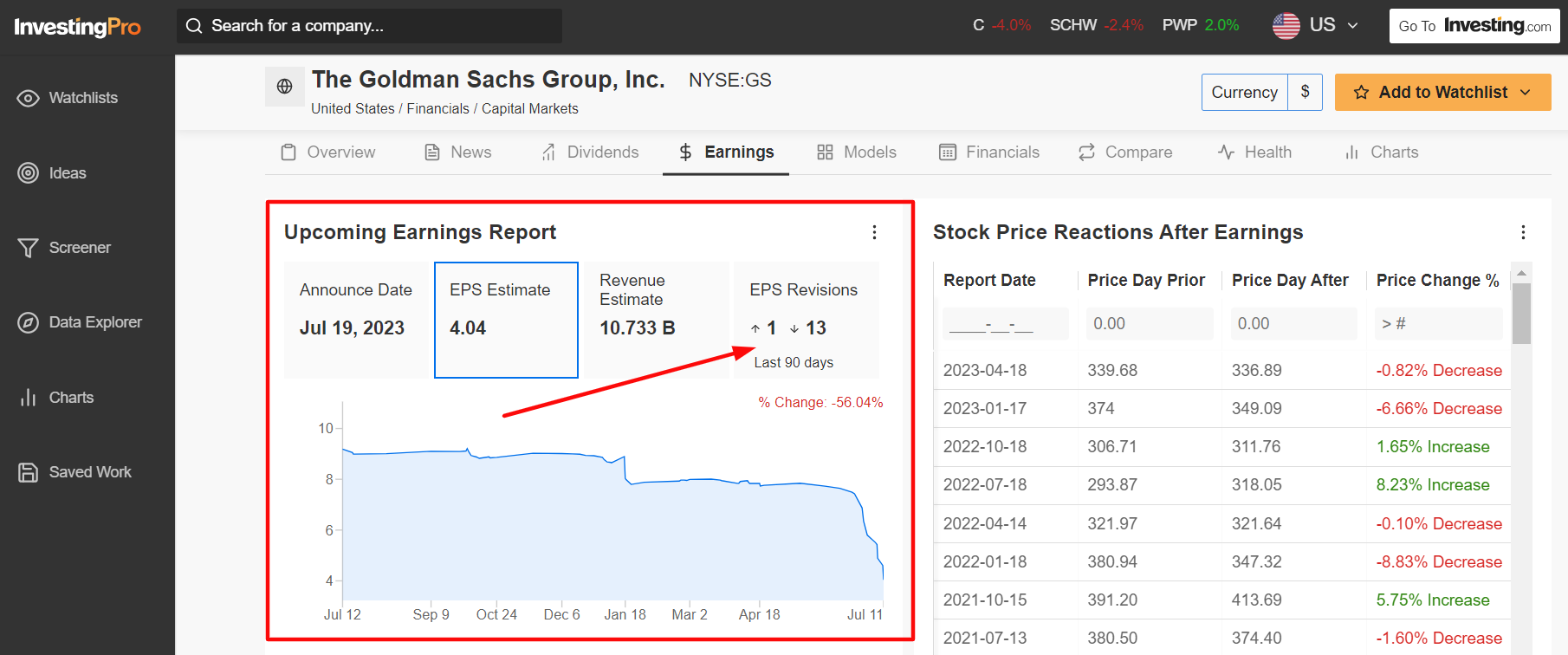

A sottolineare i numerosi venti contrari che Goldman Sachs si trova ad affrontare nell’attuale contesto, un sondaggio di InvestingPro sulle revisioni degli utili degli analisti indica un crescente pessimismo in vista della relazione, con 13 analisti su 14 che hanno tagliato le loro stime EPS negli ultimi 90 giorni.

Le stime prevedono che Goldman Sachs riporti un utile per azione di 4,04 dollari, con un calo del 47,7% rispetto all’utile per azione di 7,73 dollari del periodo precedente.

Le aspettative sul fatturato sono altrettanto preoccupanti: si prevede che la crescita delle vendite crollerà del 9,5% rispetto all’anno precedente, raggiungendo i 10,73 miliardi di dollari, a causa delle persistenti sfide macroeconomiche.

Secondo le stime degli analisti, la società di servizi finanziari dovrebbe registrare un calo dei ricavi dell’investment banking del 32% rispetto a un anno fa e un calo del trading del 17%.

Per questo motivo, credo che il CEO di Goldman Sachs, David Solomon, si mostrerà cauto nel prevedere la crescita dei ricavi per i prossimi mesi, dato che la banca sta lottando con l’impatto negativo del crollo delle operazioni globali, dell’attività di fusione e della sottoscrizione di IPO, in un contesto di tassi d’interesse più elevati e di persistente incertezza economica.

Secondo i dati di Refinitiv, i ricavi da fusioni e acquisizioni a livello mondiale per la prima metà del 2023 sono crollati del 38% rispetto allo stesso periodo dell’anno precedente, rappresentando il primo semestre più debole per il deal-making dal 2020, quando la crisi del Covid ha devastato l’economia globale.

Il titolo GS ha chiuso la sessione di venerdì a 326,19 dollari, facendo guadagnare al gigante dell’investment banking con sede a New York una valutazione di 86,2 miliardi di dollari.

Le azioni hanno faticato quest’anno, scendendo del 5% nel 2023 e sottoperformando significativamente il mercato più ampio. In confronto, il principale ETF del settore finanziario - il Financial Select Sector SPDR® Fund (NYSE:XLF) - ha guadagnato lo 0,2% da inizio anno.

Non perdete questa opportunità limitata nel tempo di accedere a strumenti all’avanguardia, analisi di mercato in tempo reale e le migliori opinioni degli esperti. Iscrivetevi oggi stesso a InvestingPro e liberate il vostro potenziale di investimento. Affrettatevi, gli Sconti estivi termineranno domani!

Nota dell’autore: Al momento della scrittura, sono long sull’S&P 500 e sul Nasdaq 100 tramite l’SPDR S&P 500 ETF (SPY), e l’Invesco QQQ Trust ETF (QQQ). Sono long anche sul Technology Select Sector SPDR ETF (NYSE:XLK). Ribilancio regolarmente il mio portafoglio di singoli titoli ed ETF sulla base di una costante valutazione del rischio sia del contesto macroeconomico che dei risultati finanziari delle società.

Nota: Le opinioni espresse sono quelle dell’autore e non sono da considerarsi come consigli d’investimento.