- Sebbene la maggior parte dei titoli riceva rating misti da Wall Street, ce ne sono alcuni che godono di un supporto unanime

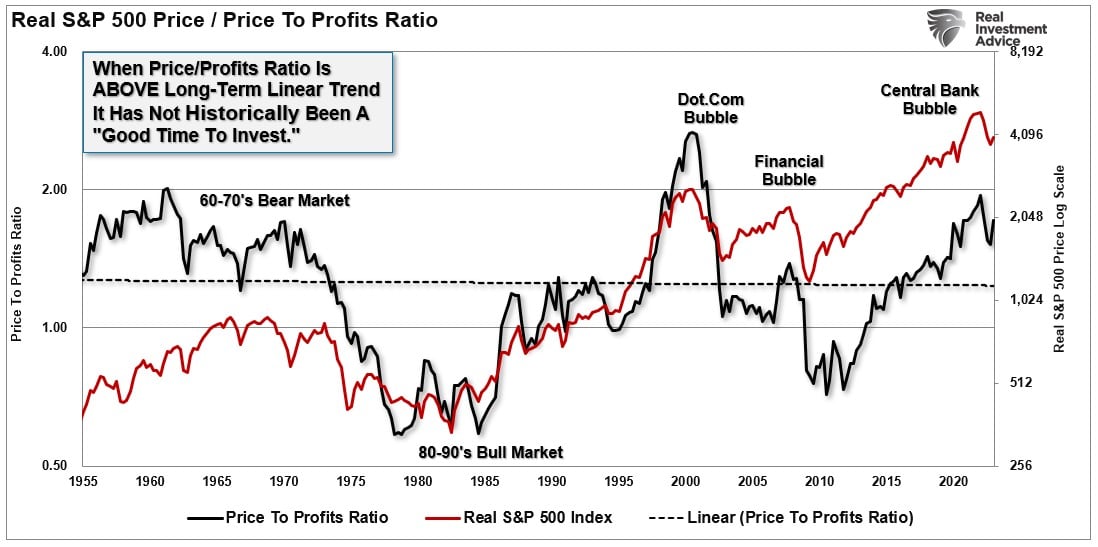

- Questi titoli di recente sono rimbalzati e al momento sono scambiati a valutazioni migliori della maggior parte delle compagnie S&P 500

- I titoli delle compagnie aeree, ad esempio, si sono ripresi significativamente e sono compresi tra i 4 di cui parleremo

- Sono iniziati i saldi estivi di InvestingPro: Scoprite i nostri sconti interessanti sui piani di abbonamento!

- Mensile: sconto del 20% e la flessibilità di un abbonamento mensile.

- Annuale: sconto del 50% per assicurarsi un anno intero di InvestingPro ad un prezzo imbattibile.

- Biennale (offerta web): sconto del 52% e profitti massimizzati grazie alla nostra offerta web esclusiva.

Spesso ci imbattiamo in rating diversi sui titoli delle compagnie da parte di varie banche di investimento ed agenzie. È naturale che ci siano punti di vista differenti. Per esempio, una compagnia potrebbe avere 8 rating buy, 2 hold e 2 sell.

Ma ci sono anche casi in cui c’è una totale unanimità e il mercato concorda sulla valutazione di determinate azioni. Ecco perché oggi voglio parlare di un gruppo di titoli che gode del favore e del supporto di Wall Street. Per analizzarli useremo InvestingPro per raccogliere dati e informazioni rilevanti.

E ora potete acquistare l’abbonamento ad un prezzo ridotto: i nostri esclusivi sconti estivi continuano fino al 17/07/2023!

Dei 4 titoli di cui parleremo, 2 appartengono al settore dell’aviazione, che sta andando bene grazie ai prezzi del petrolio stabili ed alla forte domanda di viaggi nella stagione estiva. Malgrado l’aumento dell’inflazione e i segnali di un rallentamento economico, la ripresa post-pandemica delle spese per i viaggi resiste.

A giugno, i titoli delle compagnie aeree sull’indice S&P 500 hanno visto un significativo rialzo, il maggiore dal febbraio 2021. Inoltre, le azioni di United Airlines e Delta al momento sono scambiate ad un rapporto prezzo/utili rispettivamente di 5,2 e 7, decisamente inferiore al multiplo di 19 dell’indice S&P 500.

1. Targa Resources

Targa Resources (NYSE:TRGP), fondata il 27 ottobre 2005 e con sede a Houston, Texas, è una delle compagnie di infrastrutture per la fornitura di gas naturale più grandi negli Stati Uniti. Le sue operazioni principali si concentrano intorno alla Costa del Golfo. L’anno scorso ha acquisito la Southcross Energy Operating per 200 milioni di dollari.

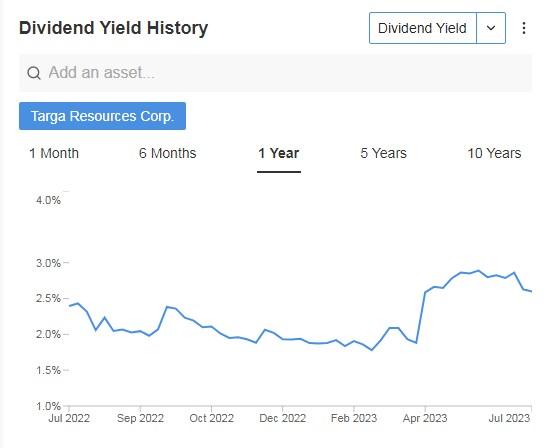

La compagnia distribuisce dividendi su base semestrale. Il rendimento attuale del dividendo è del 2,60%.

Fonte: InvestingPro

Pubblicherà i risultati per il trimestre il 3 agosto. Guardando al resto dell’anno, gli utili per azione dovrebbero salire del 33% a 5,17 dollari.

Fonte: InvestingPro

La compagnia ha un totale di 19 rating, di cui 18 buy e 1 hold. Sorprendentemente, non ci sono rating sell per questa compagnia, il che indica un sentiment positivo fra gli analisti.

Scotiabank vede un significativo potenziale, prospettando un price target di 100 dollari.

Fonte: InvestingPro

In media, le 19 società che seguono la compagnia danno un potenziale di 98,68 dollari.

Fonte: InvestingPro

Il titolo mantiene il trend di rialzo e si sta avvicinando alla resistenza originatasi il 22 aprile di 80,81 dollari.

2. AXON Enterprise

Axon Enterprise (NASDAQ:AXON), con sede a Scottsdale, Arizona, è specializzata nello sviluppo di tecnologia ed armi per l’esercito e le forze di sicurezza. È nota per il suo prodotto di punta: i taser.

Il 9 maggio, la compagnia ha pubblicato i risultati, battendo le aspettative sia in termini di EPS che di fatturato.

Fonte: InvestingPro

L’8 agosto presenterà i prossimi risultati e gli EPS dovrebbero essere aumentati del 15,38%, mentre il fatturato del 13,12%.

Fonte: InvestingPro

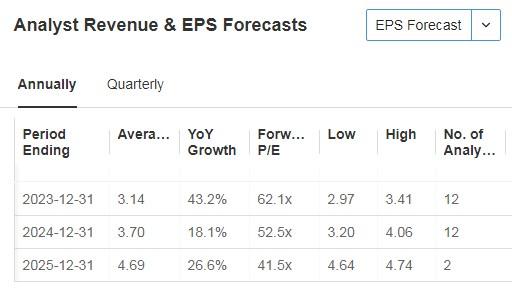

Ecco le previsioni su EPS e fatturato per il 2023, 2024 e 2025.

Fonte: InvestingPro

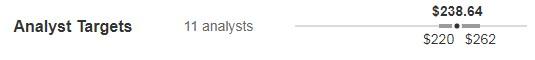

Il mercato indica un potenziale di 238,64 dollari.

Fonte: InvestingPro

Dopo aver registrato un’impennata, il titolo sta riprendendo fiato. Si sta avvicinando a livelli chiave, compresi i livelli di Fibonacci e le medie mobili a 50 e 200 giorni.

A questi livelli, c’è la possibilità che il titolo rimbalzi e riprenda il trend in salita.

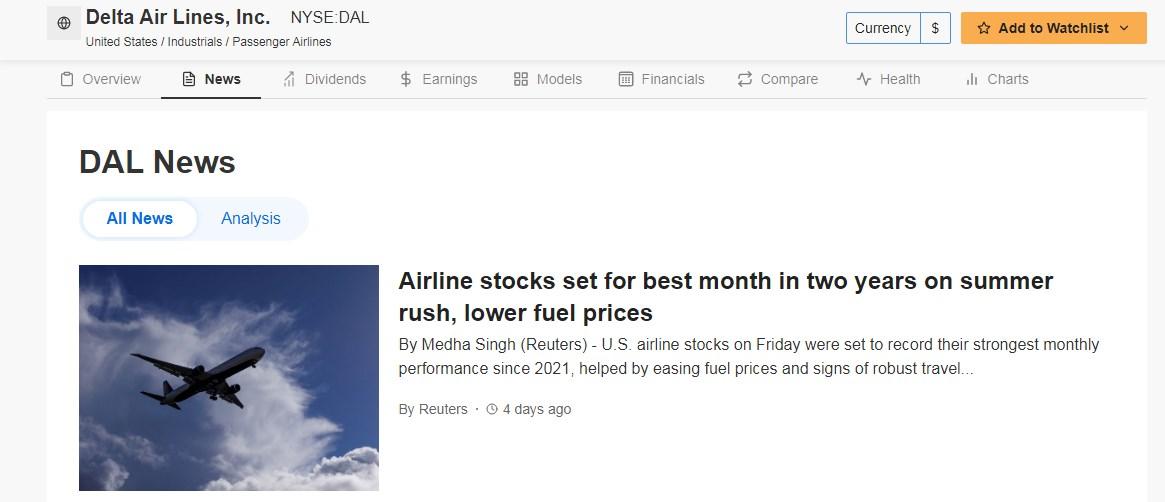

3. Delta Air Lines

Delta Air Lines (NYSE:DAL), con sede ad Atlanta, Georgia, è membro fondatore dell’alleanza SkyTeam. Insieme ad Aeromexico, Air France e Korean Air offre ai clienti un’ampia gamma di destinazioni globali.

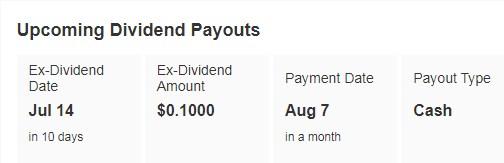

Per il 7 agosto è previsto il pagamento del dividendo da 0,4025 dollari per azione, con un rendimento di circa lo 0,90%.

Fonte: InvestingPro

Dopo aver presentato i risultati il 13 aprile, la compagnia ha superato le aspettative del mercato con il fatturato. Il 13 luglio pubblicherà i prossimi risultati finanziari e le previsioni sono positive.

Sia gli utili per azione che il fatturato dovrebbero aumentare.

Fonte: InvestingPro

Tra i 20 rating assegnati alla compagnia, 19 sono buy, 1 è hold e non ci sono sell. Seaport Global è il più ottimista, prospettando un price target di 66 dollari.

Fonte: InvestingPro

I modelli di InvestingPro danno un potenziale di 61 dollari.

Fonte: InvestingPro

Il titolo continua a mantenere lo slancio bullish e si avvicina al livello di resistenza di 51,80 dollari.

4. Alaska Air Group

Alaska Air Group (NYSE:ALK), con sede a SeaTac, Washington, è una holding. Il gruppo gestisce due compagnie aeree: Alaska Airlines e Horizon Air. È stata fondata nel 1985 e, nel 1987, si è fusa con Jet America Airlines.

La compagnia annuncerà i risultati trimestrali il 20 luglio. Le aspettative del mercato indicano un robusto rialzo del 30% degli EPS, rispecchiando la forte performance. Inoltre, si stima un aumento di quasi il 4% del fatturato.

Fonte: InvestingPro

Nell’immagine sotto, vediamo le previsioni sul fatturato per l’anno in corso e per il 2024 e il 2025.

Fonte: InvestingPro

Tra i 14 rating dati alla compagnia, ben 13 sono buy mentre 1 è hold. Non ci sono rating sell per questa compagnia, segnale di un sentiment positivo fra gli analisti.

Bank of America Corp di recente ha espresso un price target di 62 dollari per la compagnia, suggerendo ulteriore potenziale di rialzo. In media, il mercato prospetta un potenziale leggermente più alto, con un price target medio di 65,35 dollari.

Fonte: InvestingPro

Il ritorno su 12 mesi è del 28,05%.

Fonte: InvestingPro

Il titolo di recente ha raggiunto il livello di resistenza a 53,58 dollari. Se dovesse riuscire ad infrangerlo, segnalerebbe una forza bullish.

Accedete a dati di mercato di prima mano, a fattori che influenzano i titoli e ad analisi complete. Approfittate di questa opportunità visitando il link e sbloccate il potenziale di InvestingPro per migliorare le vostre decisioni di investimento.

E ora, potete acquistare l’abbonamento ad un prezzo ridotto. I nostri esclusivi sconti estivi continuano!

InvestingPro torna in offerta!

Approfittate degli incredibili sconti sui nostri piani di abbonamento:

Non perdete questa opportunità limitata nel tempo di accedere a strumenti all’avanguardia, analisi di mercato in tempo reale e le migliori opinioni degli esperti.

Iscrivetevi oggi stesso a InvestingPro e liberate il vostro potenziale di investimento. Affrettatevi, gli Sconti estivi non dureranno per sempre!

Nota: Questo articolo ha scopo puramente informativo; non costituisce una sollecitazione, un’offerta, un consiglio, o una raccomandazione di investimento e non è inteso a incentivare in alcun modo l’acquisto di asset.