La nostra major petrolifera ENI (BIT:ENI) ha pubblicato i risultati annuali che hanno evidenziato un po' a sorpresa un calo dell'Ebit del 4Q22 a €3,6mld, -6% vs. 4Q21, a fronte di un Utile Netto adj. in aumento del 47% a €2,5mld, ma al di sotto delle attese degli analisti, principalmente a causa della cessione parziale delle operazioni in Angola (Aule Energy) e della riduzione della produzione di idrocarburi (-7% anno su anno), che hanno più che compensato l'apprezzamento medio del petrolio (+11% medio sul trimestre rispetto allo stesso periodo del 2021).

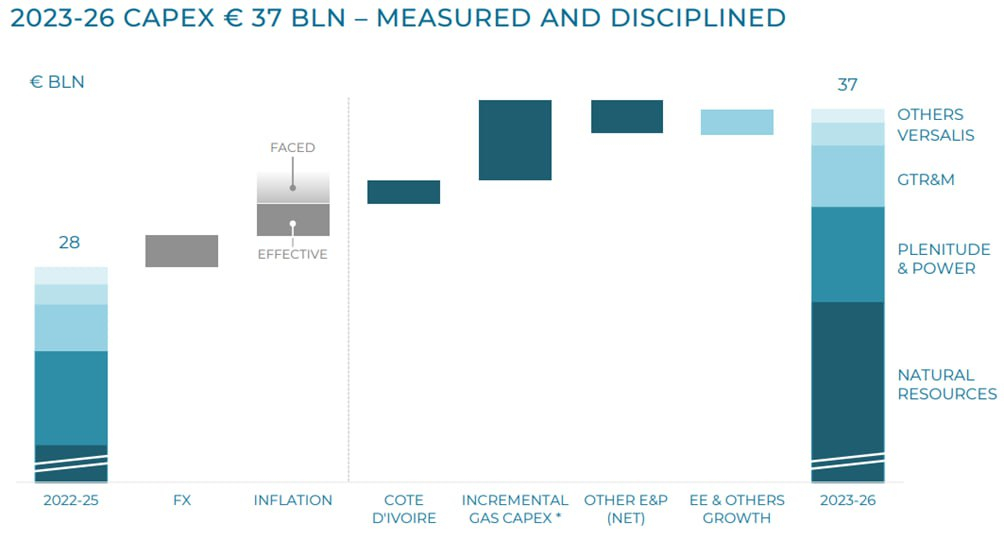

A deludere ancor più però sono stati i target di piano 2023-26 della società. Nonostante un obiettivo di aumento della produzione di idrocarburi del 2% nel 2023 e del 3-4% annuo nei prossimi 3 anni, sfortunatamente, la transizione verso il gas (che rappresenterà il 60% del suo output entro il 2030 a danno dell'estrazione di petrolio) e le rinnovabili peseranno in termini di maggiori investimenti futuri: come da grafico, essi peseranno ca. €37mld tra 2023 e 2026, +15% vs. gli investimenti annunciati per il periodo 2022-25, di cui €9,5mld solo nel 2023). Questo si tradurrà in un Ebit in calo del 36% nel 2023, a ca. €13mld, quando il mercato si aspettava un calo del 24%.

Analogamente, se il Cash Flow Operativo aumenterà nel 2023, a scendere sarà proprio il Free Cash Flow, per l'aumento delle capex nei progetti gas e rinnovabili. Si capisce dunque perché gli azionisti siano rimasti delusi e si sia ingenerato un piccolo sell-off sul titolo (-5% dall'annuncio del piano).

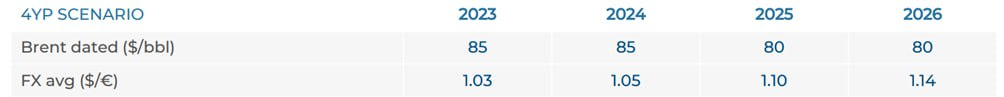

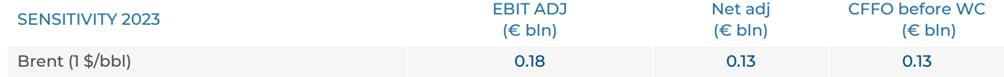

A questo proposito, le stime di ENI appaiono comunque ragionevoli sui prezzi, con il valore medio del petrolio Brent previsto a $85 nel 2023 (vs. prezzo attuale di $83 e un tasso di cambio EUR-USD a 1,03 (contro 1,06 attuale). Tanto più tale tasso di cambio scende verso la parita, tanto meglio è per ENI, che vende in Dollari (quindi aumenterebbe il suo fatturato per il biglietto verde forte) e ha costi in Euro (che si ridurrebbero in proporzione). Ed è proprio il tasso di cambio, piuttosto che il prezzo del barile, a fare la differenza: per ogni dollaro in più di prezzo medio del Brent, ENI genererebbe ca. C130mln di Cash Flow Operativo in più. Ma per ogni aumento di 0,05 del tasso di cambio, ENI perderebbe €720mln di flusso di cassa!

Se dunque è verosimile che, con una Fed ancora aggressiva nei prossimi mesi, il Dollaro riguadagnerà terreno rispetto all'Euro, allora la scommessa sul titolo ENI in questo momento ha assolutamente senso, perché, una nuova parità tra Dollaro ed Euro potrebbe tradursi in ca. Elmld di FCF in più per ENI (su un totale atteso di €7,5mld nel 2023).

Ma al di là delle sensitivity di prezzo, il business plan di ENI non è tutto negativo. Affatto. Innanzitutto, la buona notizia è che i dividendi aumenteranno del 7% nel 2023 (a €0,94 per azione), anche se questo sarà compensato dal calo del buyback a €2,2mld (vs. €2,4mld nel 2022). Questo porterà il dividend+buyback vield al 12% (contro I'11% del 2022). Dividendi e buyback sono perfettamente sostenibili, visto che implicheranno un esborso di di ca. €5,8mld, coperti dai €7,5mld di FCF atteso.

N.B. Scrivo approfondimenti come questo anche su MyFinanceClub, portale di ricerche e analisi per investitori retail.

Non solo: anche se il FCF è previsto in riduzione (da €9,8mld del 2022 appunto ai €7,5mld del 2023), esso rimane elevato rispetto al prezzo pagato, se confrontato con quasi tutte le major petrolifere (ENI infatti oggi gira ad un Free Cash Flow yield - rapporto tra FCF Levered atteso e Capitalizzazione di mercato - del 16%, in linea con i valori di BP (LON:BP) e Shelle meglio del 15% di Total e del 10% di ExxonMobil (NYSE:XOM) e Chevron). In sostanza, chi compra ENI oggi ottiene maggiore valore per il prezzo pagato.

In aggiunta, c'è un altro catalizzatore generico per ENI: il prezzo del petrolio che potrebbe presto rimbalzare. Se è pur vero che gli stoccaggi di petrolio in USA stanno aumentando più delle attese per il rallentamento dell'economia, elemento che ha spinto al ribasso il prezzo del petrolio, da quando la Cina ha annunciato la riapertura dell'economia, il prezzo del greggio è rimasto sostanzialmente stabile, cosa abbastanza controintuitiva se si considera che gli analisti stimano che le riaperture cinesi (il secondo più grande consumatore di greggio) potrebbero aumentare la domanda mondiale del 2-3% nel corso del 2023. Se a questo si aggiunge il fatto che la Russia ha già fatto sapere che taglierà di 500k barili/giorno la sua produzione (ca. 0,5% della produzione mondiale), è chiaro che i prezzi del petrolio ad oggi sono troppo bassi rispetto di fondamentali. Infine, il Governo americano ha fatto sapere che se i prezzi del petrolio WTI si posizionassero sui $70 a barile (vs. $77 attuali), ne approfitterebbe per ripristinare le sue scorte strategiche con nuovi acquisti di barili, che erano state in parte rilasciate durante il 2022 per calmierare i prezzi volati alle stelle.

Tutti elementi che spingono a ritenere che posizionarsi in questo momento su ENI sia davvero un ottimo modo per ottenere una remunerazione invitante in termini di dividendi, unita a buoni upside sul rialzo del prezzo del petrolio e del Dollaro.

N.B. Scrivo approfondimenti come questo anche su MyFinanceClub, portale di ricerche e analisi per investitori retail.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

ENI, il nuovo piano è tutto da buttare?

Pubblicato 28.02.2023, 00:08

Aggiornato 29.02.2024, 17:10

ENI, il nuovo piano è tutto da buttare?

Annuncio di terzi. Non è un'offerta o una raccomandazione di Investing.com. Consultare l'informativa qui o

rimuovere gli annunci

.

Ultimi commenti

ma dove andrà il dollaro?

Installa le nostre app

Avviso esplicito sui rischi: Il trading degli strumenti finanziari e/o di criptovalute comporta alti rischi, compreso quello di perdere in parte, o totalmente, l’importo dell’investimento, e potrebbe non essere adatto a tutti gli investitori. I prezzi delle criptovalute sono estremamente volatili e potrebbero essere influenzati da fattori esterni come eventi finanziari, normativi o politici. Il trading con margine aumenta i rischi finanziari.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

Prima di decidere di fare trading con strumenti finanziari o criptovalute, è bene essere informati su rischi e costi associati al trading sui mercati finanziari, considerare attentamente i propri obiettivi di investimento, il livello di esperienza e la propensione al rischio e chiedere consigli agli esperti se necessario.

Fusion Media vi ricorda che i dati contenuti su questo sito web non sono necessariamente in tempo reale né accurati. I dati e i prezzi presenti sul sito web non sono necessariamente forniti da un mercato o da una piazza, ma possono essere forniti dai market maker; di conseguenza, i prezzi potrebbero non essere accurati ed essere differenti rispetto al prezzo reale su un dato mercato, il che significa che i prezzi sono indicativi e non adatti a scopi di trading. Fusion Media e qualunque fornitore dei dati contenuti su questo sito web non si assumono la responsabilità di eventuali perdite o danni dovuti al vostro trading né al fare affidamento sulle informazioni contenute all’interno del sito.

È vietato usare, conservare, riprodurre, mostrare, modificare, trasmettere o distribuire i dati contenuti su questo sito web senza l’esplicito consenso scritto emesso da Fusion Media e/o dal fornitore di dati. I diritti di proprietà intellettuale sono riservati da parte dei fornitori e/o dalle piazze che forniscono i dati contenuti su questo sito web.

Fusion Media può ricevere compensi da pubblicitari che compaiono sul sito web, in base alla vostra interazione con gli annunci pubblicitari o con i pubblicitari stessi. La versione inglese di questa convenzione è da considerarsi quella ufficiale e preponderante nel caso di eventuali discrepanze rispetto a quella redatta in italiano.

© 2007-2024 - Fusion Media Limited. tutti i Diritti Riservati.