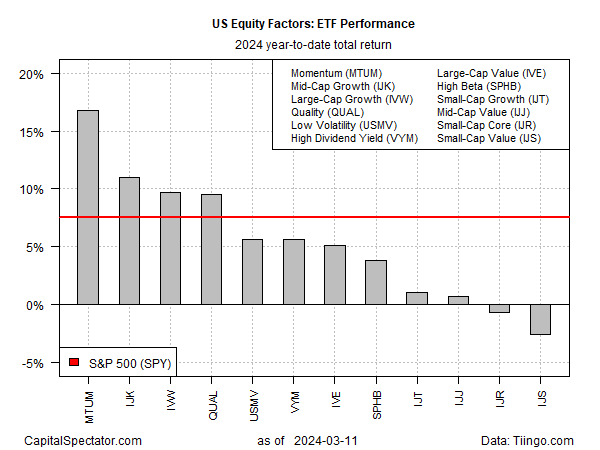

Negli ultimi anni le azioni delle piccole società e i titoli value hanno faticato a tenere il passo dell’intero mercato e il vento contrario per questi fattori di rischio soffia ancora nel 2024.

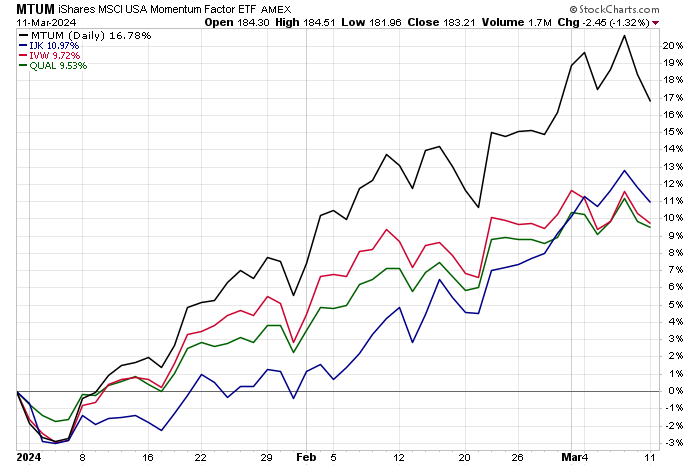

Al contrario, il fattore momentum (MTUM) ha registrato un’impennata di quasi il 17% quest’anno, sovraperformando nettamente le sue controparti, sulla base di un insieme di ETF azionari statunitensi fino alla chiusura di lunedì (11 marzo). All’estremo opposto si trova il fattore small-cap value (IJS), che a oggi è sotto del 2,6%.

A onor del vero, il fattore small-cap growth (IJT) si mantiene su un modesto guadagno dell’1,0% nel 2024. Ma questo impallidisce di fronte al rally del 7,6% registrato dal mercato ampio tramite l’SPDR S&P 500 ETF (ASX:SPY).

Nel frattempo, la crescita a media e grande capitalizzazione, insieme alla qualità (rispettivamenteIJK, IVW, QUAL), sono testa a testa per il secondo posto quest’anno.

La forza del rally dell’ampio mercato ha scatenato l’allarme di alcuni analisti, secondo i quali il mercato è salito troppo e troppo velocemente. Ma da alcuni punti di vista la tendenza al rialzo è incoraggiante. Come riporta oggi il Financial Times:

Goldman Sachs (NYSE:GS) e UBS hanno aggiornato le loro previsioni di fine anno per l’S&P 500 quest’anno, e questo mese Bank of America (NYSE:BAC) ha alzato la sua previsione di fine anno a 5.400 - circa il 5% sopra i livelli attuali dell’indice.

“È come un reset del ciclo del rischio”, ha dichiarato Evan Brown, gestore di portafoglio e responsabile della strategia multi-asset di UBS Asset Management. “Tutti hanno anticipato una recessione per molto tempo e non si è materializzata”. Egli ha descritto il crescente entusiasmo per le azioni come una liberazione di una propensione al rischio repressa.

Ma alcuni osservatori, con un occhio alla Federal Reserve, temono che un errore di politica sia un fattore di rischio crescente. Mohamed El-Erian, economista e consulente di Allianz advisor, scrive in una rubrica su Bloomberg che una Fed “tenuta in ostaggio” dalla cosiddetta dipendenza dai dati “è in cerca di guai”.

Non fraintendetemi: gli input ad alta frequenza sono importanti in qualsiasi valutazione delle condizioni economiche e delle risposte politiche.

Nell’economia odierna, un’eccessiva attenzione ai numeri fa pendere la bilancia dei rischi verso il mantenimento di tassi di interesse troppo restrittivi per troppo tempo, aumentando indebitamente la probabilità di perdita di produzione, di aumento della disoccupazione e di instabilità finanziaria.

Tuttavia, ci sono segnali che indicano che il rally si sta allargando, il che ispira alcuni osservatori a vedere un futuro rialzista. Il Wall Street Journal riporta: “La forte crescita degli Stati Uniti sta spingendo gli investitori ad acquistare una serie più ampia di titoli, piuttosto che solo la manciata di gigantesche società tecnologiche che hanno portato gli indici a livelli record”.

Joseph Amato, chief investment officer di Neuberger Berman, consiglia che il trend macro sia ora vostro amico. “Con l’inflazione in calo e la Fed che non combatte più, gli asset rischiosi sono più convenienti nel lungo periodo”.

Il prossimo stress test di questa visione arriverà in tarda mattinata, con la pubblicazione dei dati sull’inflazione al consumo di febbraio.