- Microsoft è un colosso del tech di alta qualità e a basso rischio con un ampio fossato economico

- La società sta ottenendo grossi accordi per il suo software di cloud computing Azure

- La maggior parte degli analisti a Wall Street resta bullish sulle prospettive di crescita di MSFT

Dopo un possente rally estivo, gli investitori tornano bearish su alcuni nomi di alto profilo. Le azioni di Microsoft (NASDAQ:MSFT), la seconda società con più valore negli USA, sono scese di quasi il 25% quest’anno, tra il selloff dei titoli growth nei timori di una recessione.

Questo incantesimo ribassista arriva dopo due anni di ritorni incredibili. Solo nel 2021, il titolo del colosso dei software ha guadagnato oltre il 50%, quasi il doppio dell’indice di riferimento Nasdaq 100.

Nessuno sa quanto durerà questa debolezza ma, se cercate sicurezza nel tech, Microsoft è una scommessa sicura nel club delle mega-cap da migliaia di miliardi di dollari che comprende Apple (NASDAQ:AAPL) ed Amazon.com (NASDAQ:AMZN).

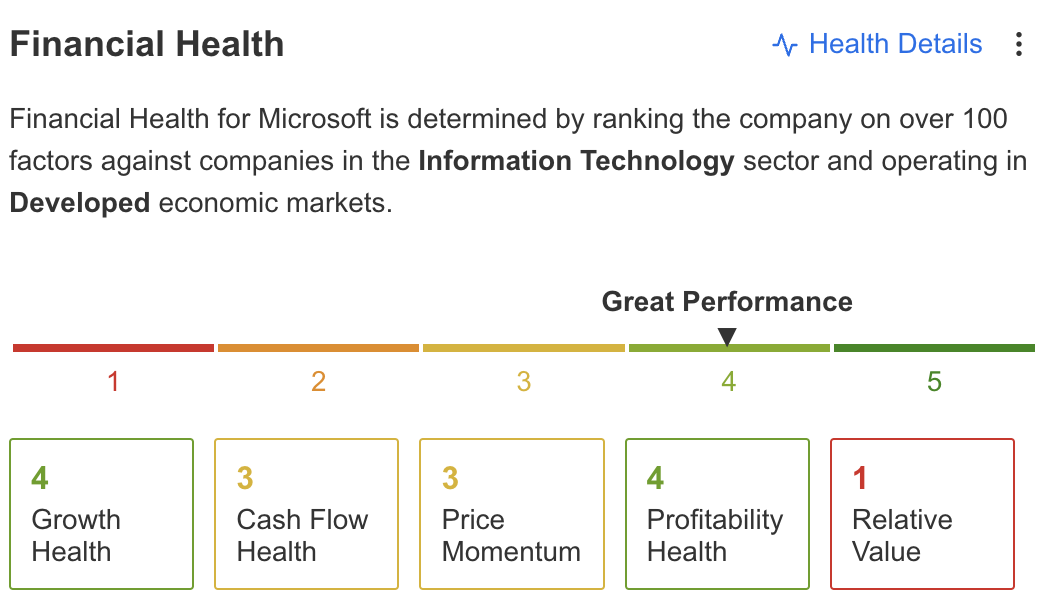

Il colosso di Redmond, Washington, è una società tech di alta qualità, a basso rischio, con un ampio fossato economico. Il produttore di software è tra le compagnie meglio posizionate per sopportare gli sconvolgimenti economici grazie al suo forte potere di prezzo ed alla base prodotti diversificata. Secondo il modello di InvestingPro, la società si aggiudica “Great Performance” per quanto riguarda la sua salute finanziaria.

Fonte: InvestingPro

Inoltre, l’ultimo report sugli utili offre la prova che l’amministratore Satya Nadella e il suo team sono ben posizionati per produrre una crescita straordinaria in questo contesto economico complicato.

Il gigante dei software si aspetta che il fatturato e le entrate operative aumentino ad un tasso a doppia cifra per l’anno fiscale 2023, che terminerà il prossimo giugno, malgrado il rallentamento della domanda in alcune aree e i problemi delle valute che pesano sulle entrate globali.

Un importante fattore di crescita

L’attività di cloud computing della compagnia è stato il principale fattore a trainare l’impennata del 285% del titolo negli ultimi cinque anni, periodo in cui Nadella ha investito fortemente per conquistare una maggiore partecipazione di mercato in quest’area ad alto margine in cui MSFT compete con Amazon.

Microsoft sta ottenendo grossi accordi per il suo software di cloud-computing Azure e sta facendo passere i clienti a versioni più costose dei suoi programmi Office su cloud. Il turbolento quadro economico porterà alcuni clienti a gravitare verso i prodotti di Microsoft e più in generale ai software su cloud, perché li può aiutare a controllare quello che spendono sulla tecnologia, ha affermato Nadella nell’ultima conference call.

Ha aggiunto che il cloud pubblico sarebbe un successo ancora maggiore in questo contesto macroeconomico difficile.

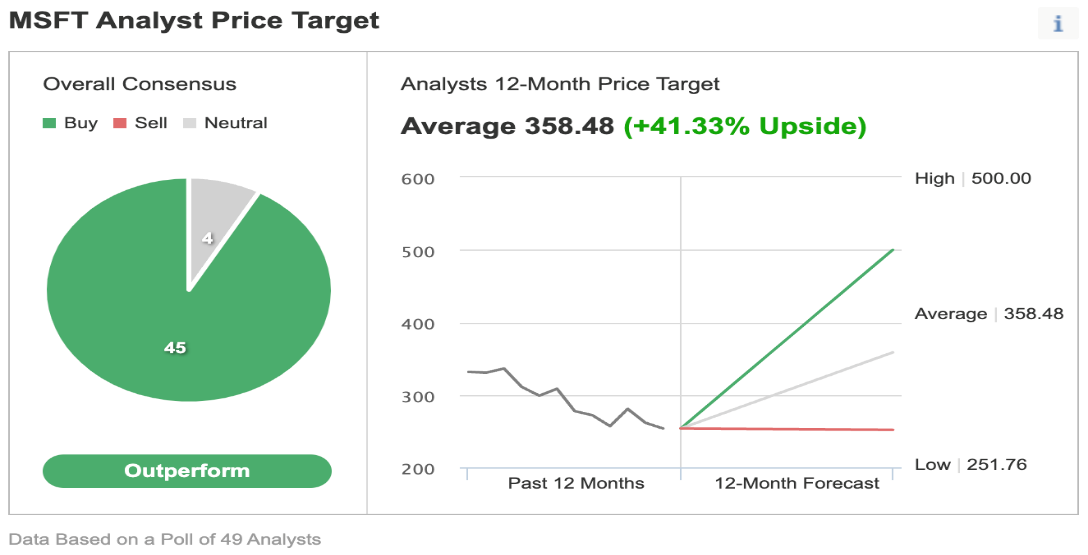

Questo slancio del cloud è uno dei principali motivi per cui la maggior parte degli analisti di Wall Street resta bullish sulle prospettive di crescita di MSFT. In un sondaggio di Investing.com su 49 analisti, 45 danno un rating buy, con un price target su 12 mesi che implica un potenziale di rialzo di oltre il 41%.

Fonte: Investing.com

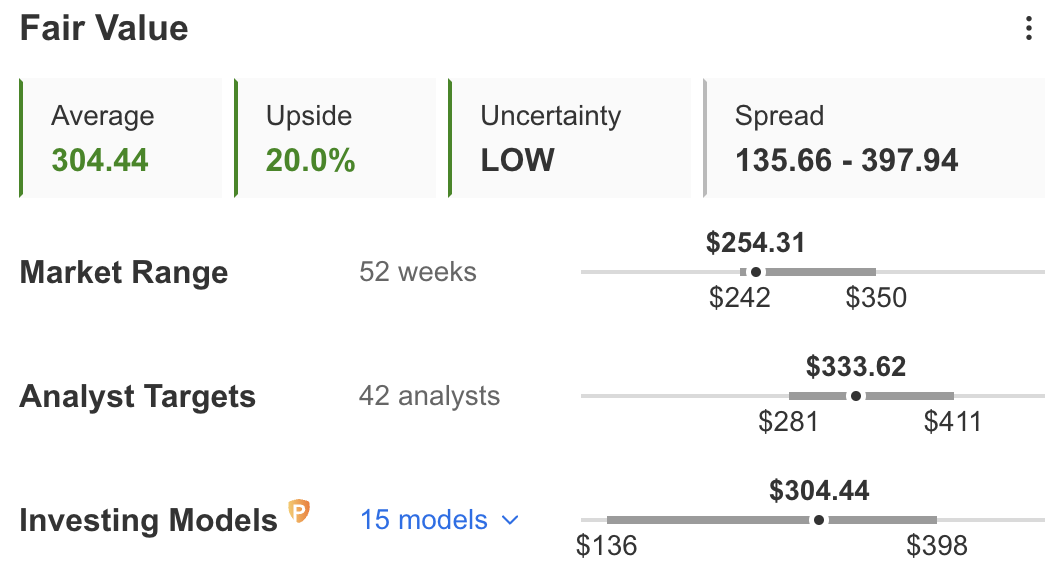

Allo stesso modo, secondo vari modelli di valutazione, come i multipli P/E o P/S o i valori terminali, il fair value medio per il titolo MSFT su InvestingPro è di 304,44 dollari, con un potenziale rialzo del 20% dal valore attuale.

Fonte: InvestingPro

MSFT è uno dei sette titoli nella lista “convincenti” di UBS in vista di una recessione grazie al suo rendimento dei flussi di cassa disponibili superiore alla media ed alla robusta crescita delle vendite forward.

In una nota del mese scorso, JPMorgan ha dichiarato che la società sta “affrontando la tempesta” meglio di altri operatori, con una riduzione degli utili graduale e relativamente bassa rispetto al più ampio panorama del tech.

Il forte bilancio di Microsoft ed il suo programma di dividendi offrono un altro solido motivo per pensare di rifugiarvisi in questi tempi incerti. MSFT attualmente paga 0,62 dollari a trimestre, per un rendimento annuale dello 0,97%. Ma, con le riserve di liquidità che superano i 130 miliardi di dollari, la società ha la possibilità di supportare tranquillamente il suo titolo tramite riacquisti di azioni e aumenti del dividendo.

Morale della favola

Il titolo MSFT continua ad offrire un sostanziale valore in questi tempi incerti. La società è meglio posizionata dei suoi rivali per affrontare l’attuale downturn economico, grazie al suo business model diversificato ed allo slancio di crescita della divisione cloud.

L’attuale debolezza del titolo MSFT offre la possibilità di prendere posizione su questa azienda eccellente.

Nota: L’autore possiede azioni Microsoft.