- In un momento in cui lo stress nel settore finanziario continua a persistere, gli investitori cercano di evitare l’esposizione alle banche.

- Anche se è difficile scegliere ETF o fondi che non abbiano assolutamente alcuna esposizione alle banche, non è impossibile.

- Ecco tre ETF che offrono l’opportunità di evitare completamente i titoli finanziari o di ridurre significativamente l’esposizione durante l’investimento.

Non è un segreto che le banche siano in difficoltà negli ultimi tempi. Venerdì le azioni di Deutsche Bank (ETR:DBKGn) sono crollate perché i credit default swap (CDS) della banca tedesca sono balzati da 142p a 173p giovedì sera.

I CDS sono strumenti finanziari derivati che coprono il rischio di insolvenza di un’attività finanziaria e sono considerati un indicatore affidabile del merito di credito di una società.

Anche altre banche con un’elevata esposizione ai prestiti alle imprese sono scese, come Commerzbank (ETR:CBKG) e Societe Generale (EPA:SOGN).

Deutsche Bank è da tempo sotto i riflettori, proprio come Credit Suisse (SIX:CSGN). Ha affrontato diverse ristrutturazioni e cambi di leadership per rimettersi in piedi, ma finora nessuno di questi sforzi ha funzionato.

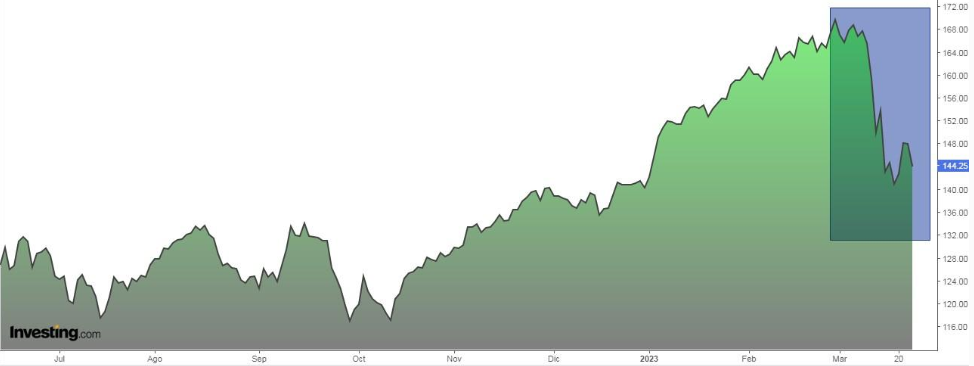

Intanto, l’indice Stoxx 600 Banks (che non include Credit Suisse o UBS (NYSE:UBS)) ha vissuto la scorsa settimana una delle settimane più volatili dell’anno. Finora è sceso del 18,3% nel mese.

Tuttavia, si sta cercando di trasmettere un messaggio unificato di rassicurazione per evitare fughe di capitali e panic selling. La Segretaria al Tesoro Janet Yellen ha convocato venerdì i regolatori del mercato per coordinare una risposta comune alla crisi bancaria.

Dopo l’incontro, il messaggio ufficiale è stato che, sebbene alcuni istituti siano sotto pressione, il sistema bancario statunitense rimane forte.

E non finisce qui. La Yellen ha aperto la porta alla possibilità che il governo garantisca i depositi non assicurati (superiori a 250.000 dollari) in caso di futuri fallimenti, cosa che anche il presidente della Fed sostiene.

In realtà, però, tale garanzia non verrebbe applicata in modo generalizzato in futuro, ma solo in caso di necessità.

A differenza della crisi del 2008, oggi le autorità sono meglio attrezzate per affrontare lo stress del sistema finanziario e le banche più grandi sono più forti di allora.

All’epoca, le banche avevano una leva finanziaria maggiore e le autorità di regolamentazione avevano molta meno esperienza nel gestire lo stress sistemico.

Nel frattempo, si dice che Warren Buffett abbia discusso con alti funzionari dell’amministrazione Biden su quanto accaduto al settore bancario. Questo ha portato a speculazioni sulla possibilità che abbia intenzione di investire nel settore.

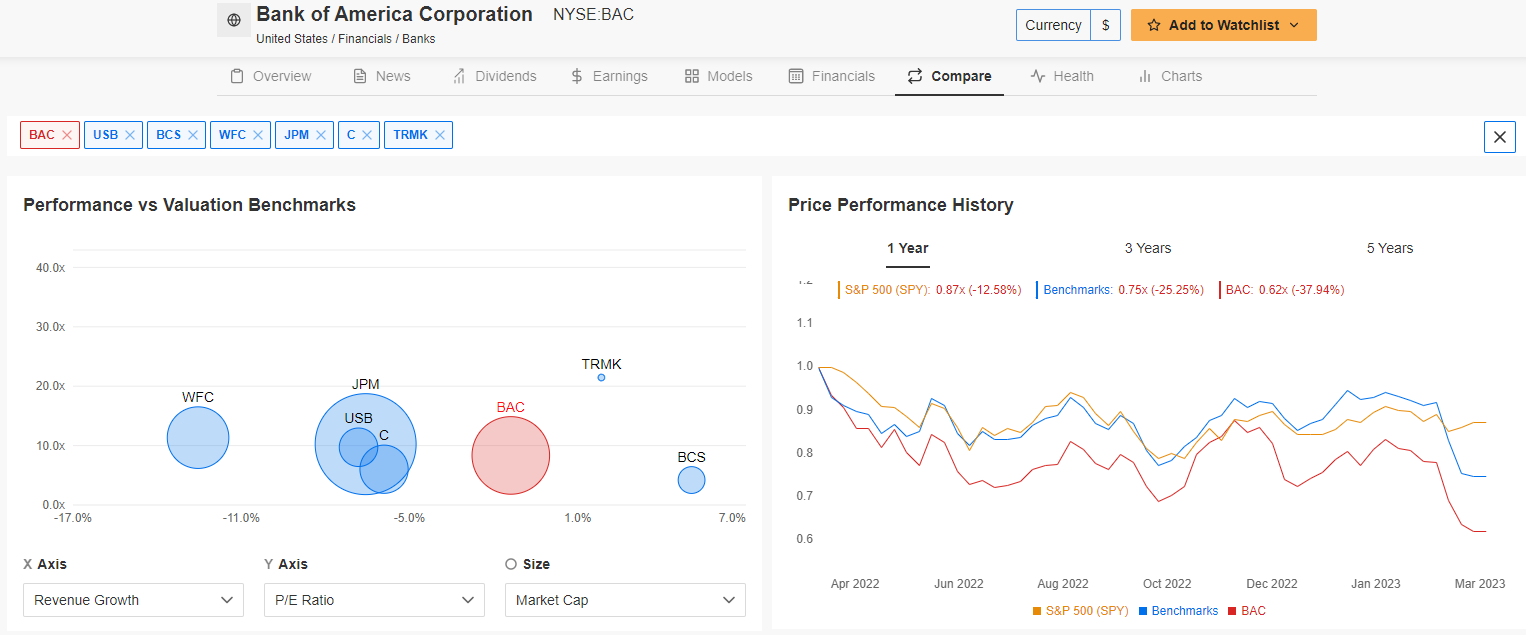

Non si tratta di un’ipotesi inverosimile, poiché Buffett tende a investire quando le banche sono sotto stress. Lo ha fatto con Bank of America (NYSE:BAC) nell’estate del 2011, quando tutti temevano che la banca sarebbe rimasta senza soldi dopo aver perso in varie cause legali.

Fonte: Investing Pro

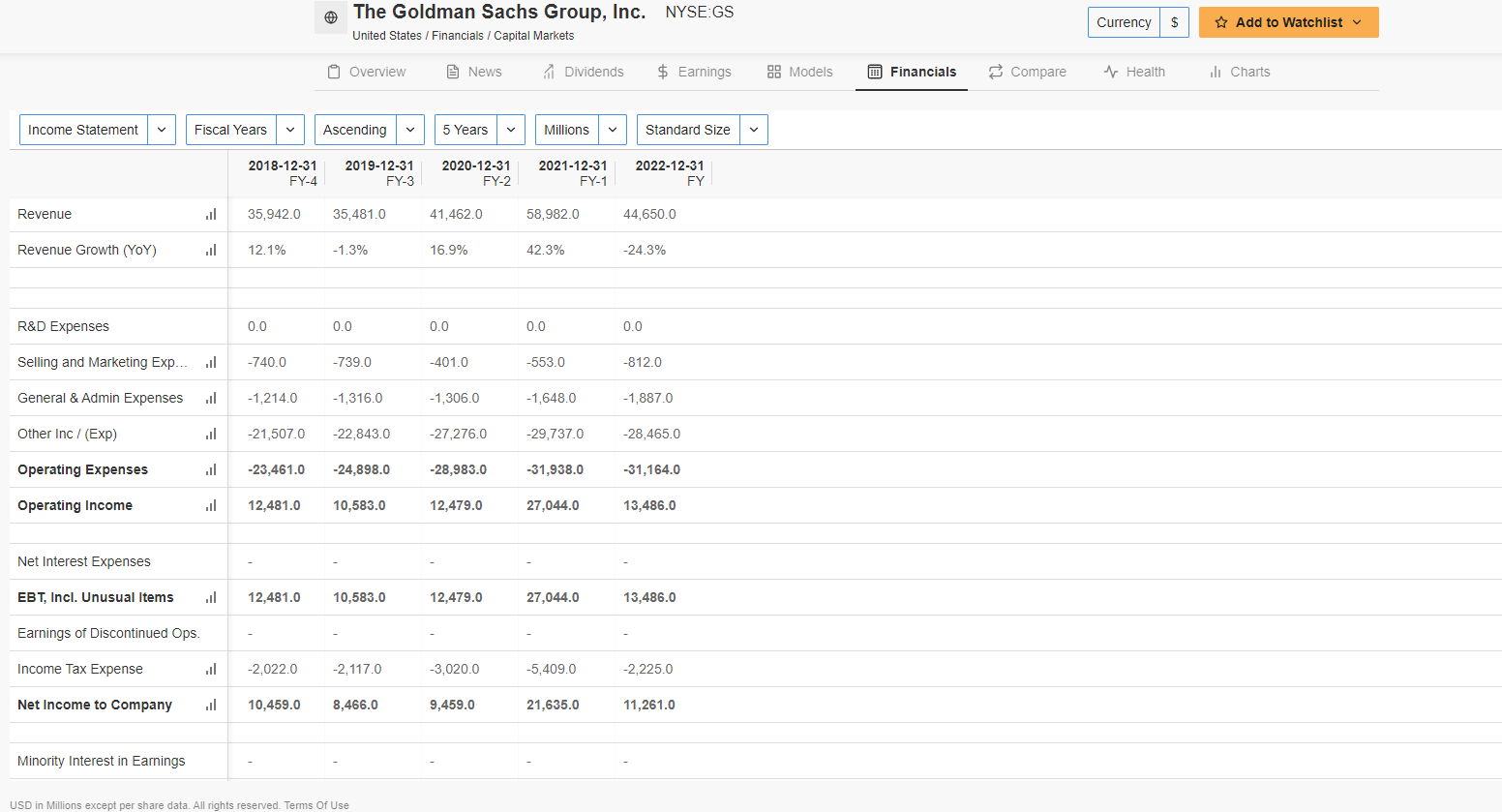

E prima, nell’estate del 2008, ha investito in Goldman Sachs (NYSE:GS) all’apice della crisi finanziaria globale.

Fonte: Investing Pro

Alcuni investitori non vogliono essere esposti alle banche, soprattutto in periodi come questo.

Tuttavia, ci sono ancora alcuni ETF decenti in cui gli investitori possono considerare di investire, tra cui questi tre:

1. ProShares S&P 500 Ex-Financials ETF

Il ProShares S&P 500® ex-Financials ETF (NYSE:SPXN) è l’ideale per coloro che desiderano essere esposti al mercato S&P 500 index, ma senza banche o compagnie di assicurazione, per cui esclude tutte le società finanziarie dall’indice.

Le maggiori partecipazioni del fondo sono Apple (NASDAQ:AAPL) (8,27%), Microsoft (NASDAQ:MSFT) (6,95%), Amazon (NASDAQ:AMZN) (3,91%) e Tesla (NASDAQ:TSLA) (2,48%), seguite da Alphabet (GOOGL), Nvidia (NASDAQ:NVDA), Exxon Mobil (NYSE:XOM) e United Health Products (OTC:UEEC).

Esposizione in vari settori: tecnologia (29,22%), sanità (16,4%), beni di consumo discrezionali (13%), industriali (9,60%) e comunicazioni (9,55%).

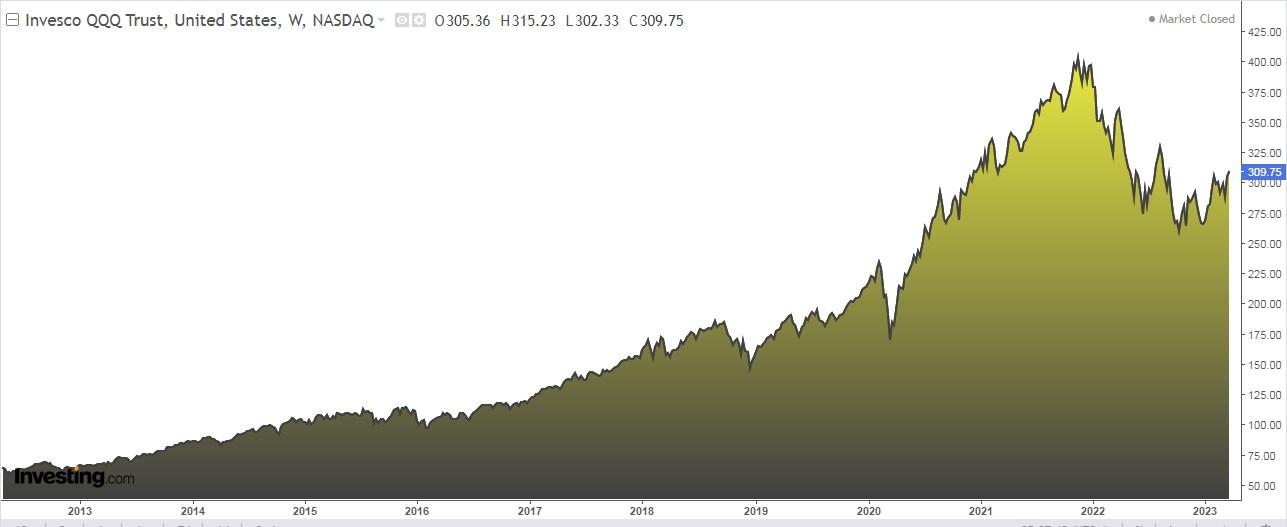

2. Invesco QQQ Trust

Invesco QQQ Trust (NASDAQ:QQQ) è stato lanciato nel marzo 1999. Detiene le 100 maggiori società non finanziarie del sito Nasdaq, con una netta prevalenza della tecnologia (49%), seguita dalle comunicazioni (16%) e dai beni di consumo discrezionali (15%).

Tra le principali partecipazioni figurano Alphabet, Amazon, Apple, Broadcom (NASDAQ:AVGO), Meta (NASDAQ:META), Microsoft e Nvidia.

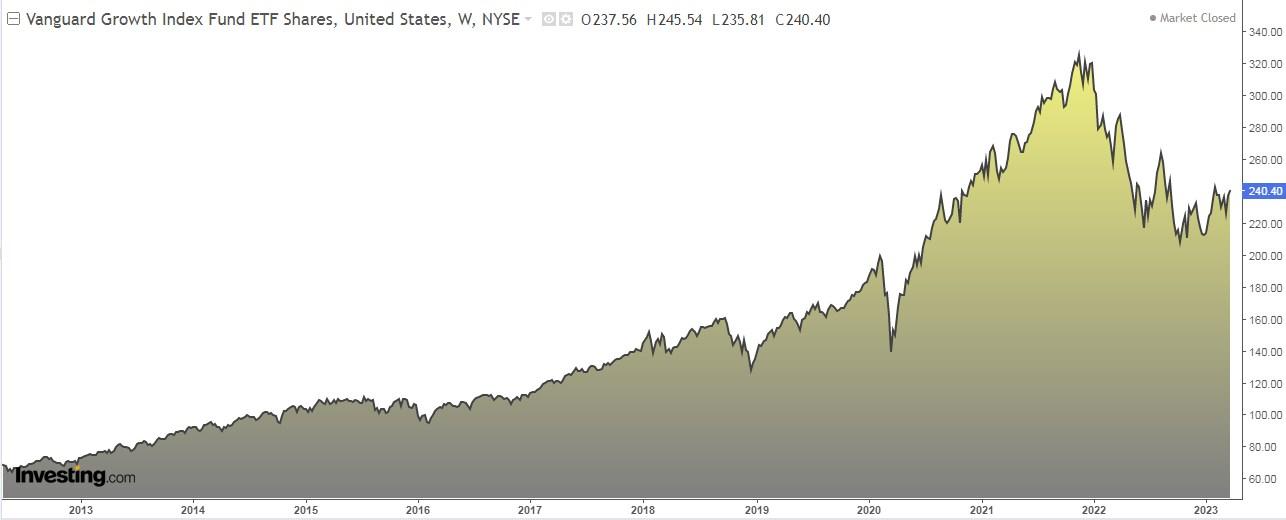

3. Vanguard Growth Index Fund ETF Shares

Il Vanguard Growth Index Fund ETF Shares (NYSE:VUG) non elimina il 100% del settore finanziario e ha un’esposizione di circa il 3%. È adatto a chi vuole ridurre significativamente la propria esposizione, pur non eliminando completamente le banche.

Detiene principalmente Apple, Microsoft, Amazon, Tesla, Nvidia, Alphabet, Visa (NYSE:V), Mastercard (NYSE:MA) e Home Depot (NYSE:HD). L’esposizione settoriale è la seguente: tecnologia (42,25%), consumi (18,14%), comunicazioni (10,88%) e sanità (8,67%).

Sentimento degli investitori (AAII)

Nel frattempo, il sentiment rialzista, ovvero l’aspettativa che i prezzi delle azioni aumentino nei prossimi sei mesi, è sceso di 5,6 punti percentuali al 19,2%. L’ottimismo è stato registrato l’ultima volta il 22 settembre 2022 (17,7%). Rimane al di sotto della media storica del 37,5%.

Il sentiment ribassista, ovvero le aspettative di un calo dei prezzi delle azioni nei prossimi sei mesi, è aumentato di 6,7 punti percentuali, raggiungendo il 48,4%. Rimane superiore alla media storica del 31%.

Nota: L’autore non possiede nessuno dei titoli citati.