- La stagione degli utili del Q3 sarà un importante test per il mercato

- S&P 500: per il Q3 attesa crescita utili del 2,9% e crescita dei ricavi dell’8,7%

- Emergeranno energetici ed industriali

- Finanziari e servizi di comunicazione probabilmente saranno in difficoltà

La stagione degli utili del terzo trimestre a Wall Street si aprirà la prossima settimana e gli investitori si preparano a quella che potrebbe essere la peggiore stagione in due anni.

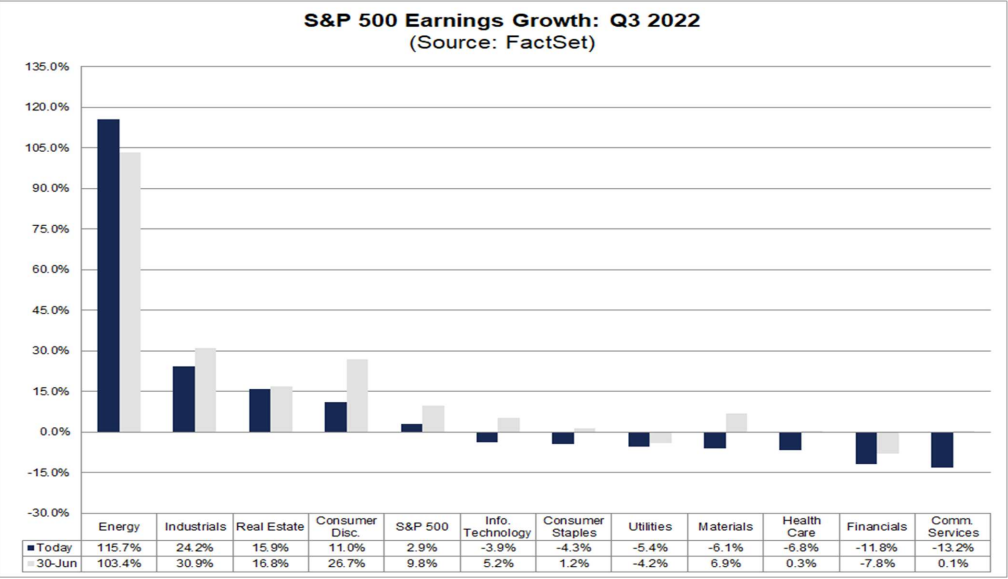

Gli analisti prevedono una crescita degli utili per l’S&P 500 di appena il 2,9%, la più lenta su base annua (yoy) dal Q3 2020, secondo FactSet.

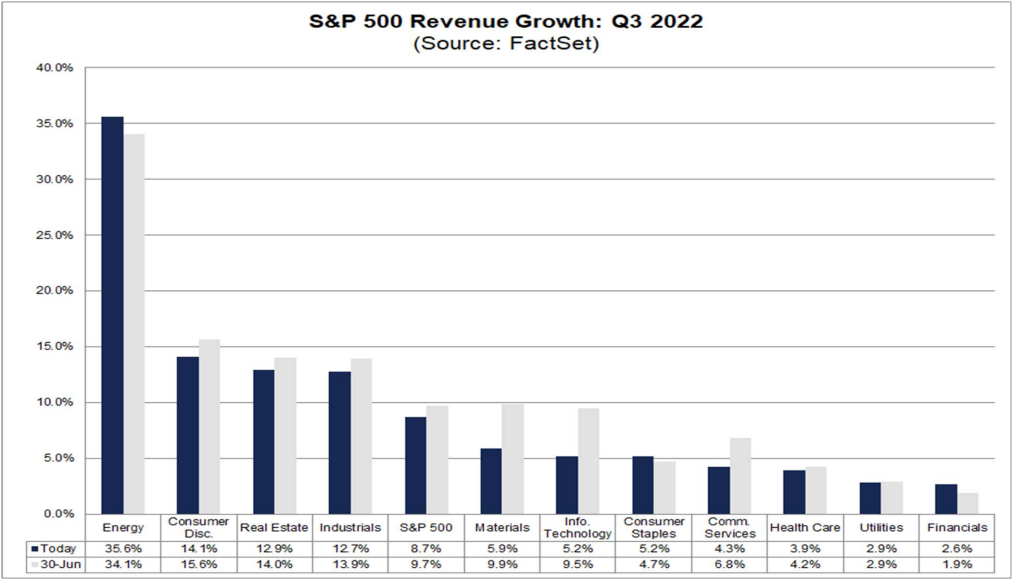

Il +8,7% yoy di crescita dei ricavi stimato sarebbe il primo sotto il 10% dal Q4 2020, dice FactSet.

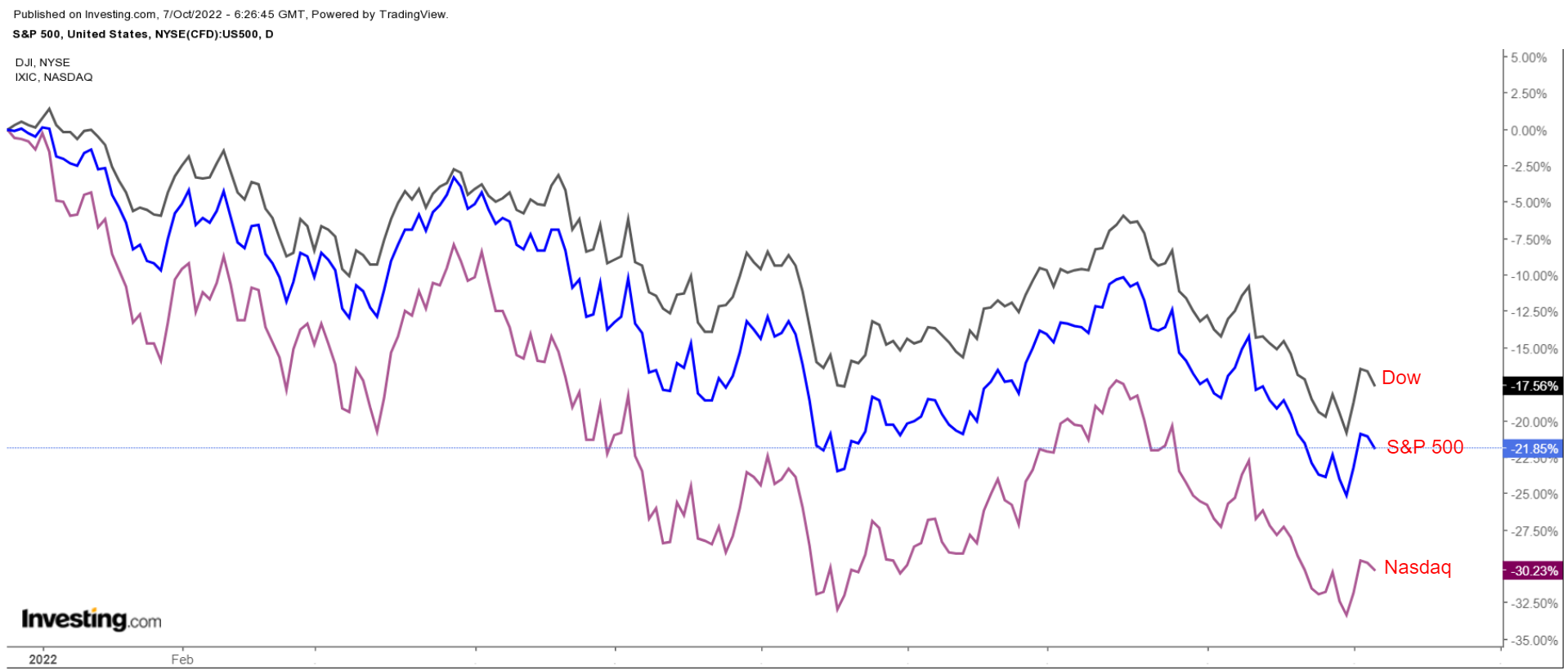

L’S&P 500 è sceso del 21,4% sull’anno in corso (ytd) ed è circa il 23% al di sotto della chiusura record del 3 gennaio. Intanto, l’indice Nasdaq è sceso del 29,2% ytd e si trova a circa il 31,7% al di sotto del suo record del 19 novembre 2021. L’indice Dow segna -17,6% ytd e si è staccato del 19% dal suo massimo di inizio anno.

Stime Q3 per settore: vincitori e sconfitti

Il settore energetico dovrebbe riportare l’aumento yoy degli utili maggiore, con ben +115,7% per gli EPS nel terzo trimestre, secondo FactSet. I ricavi del settore dovrebbero salire del 35,6% yoy grazie ai prezzi alti di petrolio e gas naturale.

Gli industriali dovrebbero riportare il secondo maggiore aumento yoy degli utili, con +24,2% per gli EPS del Q3, con in testa compagnie aeree ed il settore aerospazio e difesa. E dovrebbe registrare il quarto maggiore aumento yoy del fatturato, con le vendite del Q3 su del 12,7%.

Al contrario, il settore dei servizi di comunicazione dovrebbe registrare un tonfo del 13,2% degli utili yoy.

I finanziari dovrebbero registrare un mero aumento del 2,6% yoy dei ricavi ed un tonfo dell’11,8% yoy degli EPS del Q3.

Le maggiori revisioni al rialzo delle stime degli EPS nel Q3

ExxonMobil (NYSE:XOM) e Chevron (NYSE:CVX) dovrebbero dare il contributo maggiore all’impennata degli utili del settore energetico, dice FactSet, con una crescita a tre cifre dei profitti e a due cifre delle vendite.

Altri nomi che vedranno un miglioramento dei risultati finanziari del Q3 sono Occidental Petroleum (NYSE:OXY), che registrerà EPS di 2,68 dollari, con +208% rispetto all’anno prima, e ConocoPhillips (NYSE:COP), che segnerà +117% yoy negli EPS.

Nel settore industriale, sono da seguire Delta Air Lines (NYSE:DAL), Southwest Airlines (NYSE:LUV), e United Airlines (NASDAQ:UAL).

Raytheon Technologies (NYSE:RTX), Lockheed Martin (NYSE:LMT) e Northrop Grumman (NYSE:NOC) sono nomi del settore industriale che avranno revisioni al rialzo delle stime sugli EPS del Q3.

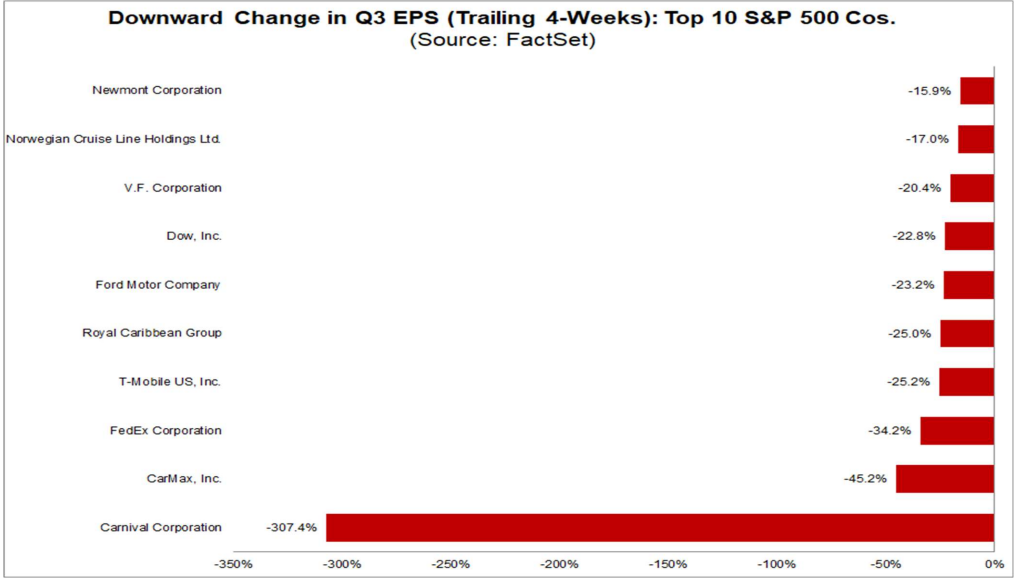

Titoli che vedranno i maggiori tagli delle stime sugli EPS del Q3

Meta Platforms (NASDAQ:META) e Netflix (NASDAQ:NFLX) danno il maggiore contributo al calo degli utili previsti per il settore dei servizi di comunicazione nel Q3. META dovrebbe vedere gli EPS crollare del 40% a 1,93 dollari, mentre Netflix del 31,7% a 2,18 dollari.

Nel settore tecnologico il calo degli utili viene trainato da Intel (NASDAQ:INTC), che riporterà EPS di 0,35 dollari, con -79,5% rispetto ad un anno fa. NVIDIA (NASDAQ:NVDA) dovrebbe riportare -40% yoy negli EPS.

Nel settore dei consumi discrezionali, società come Carnival (LON:CCL) (NYSE:CCL), Royal Caribbean (NYSE:RCL), e Norwegian Cruise Line (NYSE:NCLH) hanno tutte visto le loro stime tagliate nell’attuale contesto economico.

Altri nomi da cui sarebbe meglio stare alla larga in vista dei report del Q3 sono CarMax (NYSE:KMX), FedEx (NYSE:FDX), T-Mobile (NASDAQ:TMUS), e Ford (NYSE:F).

È tutta questione di stime

Gli investitori presteranno attenzione alle previsioni ed alle prospettive aggiornate per i prossimi mesi, tra aumenti di tassi di interesse, timori di una recessione e inflazione alle stelle.

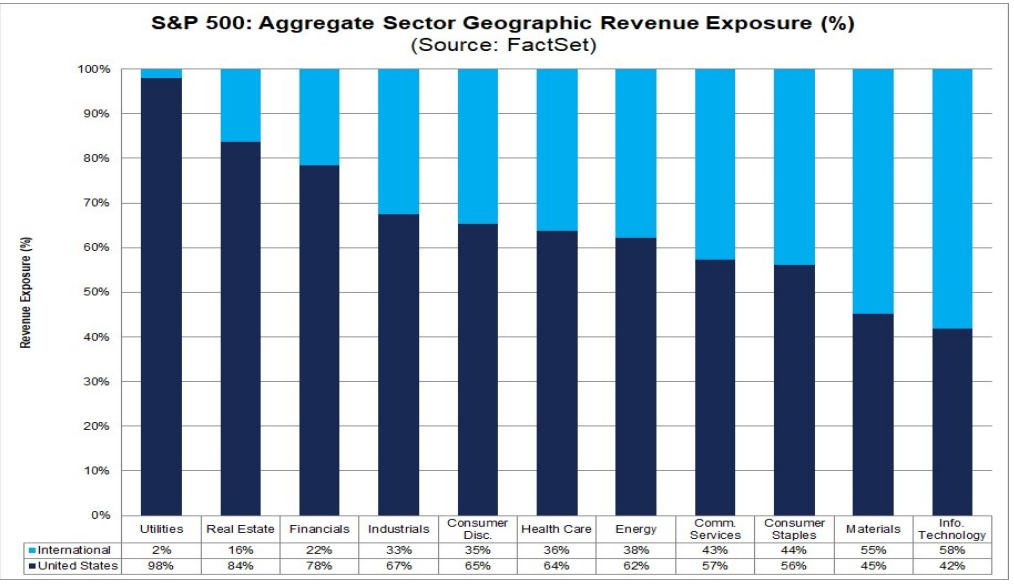

La forza del dollaro crea inoltre un ulteriore ostacolo per le compagnie con esposizione internazionale, soprattutto nei settori IT e dei materiali.

Altre questioni chiave probabilmente saranno i problemi delle filiere, lo stato di salute dei consumi USA e i piani futuri di assunzione.

Considerate tutte queste preoccupazioni, mi aspetto di vedere una maggiore percentuale di compagnie abbassare le stime su utili e vendite per il Q4 2022 ed inizio 2023, nonché ritirare le previsioni.

La stagione degli utili sarà aperta da JPMorgan Chase (NYSE:JPM) venerdì 14 ottobre, e Citigroup (NYSE:C).

Prepariamoci alla volatilità.

Nota: Al momento della scrittura, Jesse è long su Exxon, Chevron e Occidental Petroleum. È short su S&P 500 e Nasdaq 100 tramite il ProShares Short S&P 500 ETF (SH) ed il ProShares Short QQQ ETF (PSQ). Le opinioni presentate in questo articolo sono unicamente l’idea dell’autore e non devono essere considerate un consiglio di investimento.